大新減港元定存息 無懼虛銀1元入場費搶客

Man-cheong

12/22/2019

大新銀行(02356)今天(12月20日)下調港元定存息,把3個月至1年的短中長息齊削0.1厘,新息率劃一報2.5厘。如以其入場費為500萬元才享最高特惠息,減息後,大戶在該行開立1年存期,仍穩袋12.5萬元利息。

自從虛擬銀行眾安銀行(ZA Bank)突於本周三(18日)試業,大新是首間傳統銀行減息,更無懼眾安以門檻低至1元搶客。反觀全周共有4行加息,包括星展及集友今天衝刺調升不同存期年息,日前交銀香港及建行亞洲亦鬥加。

大新趁年結壓軸減息,亦令半年及1年高息榜稍執位,單以大新的6個月年息2.5厘計,失守三甲,惟僅以些微之差,不敵滙豐的2.55厘而屈居第4。

同樣以1年期比併,大新的2.5厘只能險守三甲,滑落一級至季軍。至於半年及1年的「高息王」,仍以大眾財務齊為2.625厘而冠絕全城。

連結 Dah Sing

自從虛擬銀行眾安銀行(ZA Bank)突於本周三(18日)試業,大新是首間傳統銀行減息,更無懼眾安以門檻低至1元搶客。反觀全周共有4行加息,包括星展及集友今天衝刺調升不同存期年息,日前交銀香港及建行亞洲亦鬥加。

大新趁年結壓軸減息,亦令半年及1年高息榜稍執位,單以大新的6個月年息2.5厘計,失守三甲,惟僅以些微之差,不敵滙豐的2.55厘而屈居第4。

同樣以1年期比併,大新的2.5厘只能險守三甲,滑落一級至季軍。至於半年及1年的「高息王」,仍以大眾財務齊為2.625厘而冠絕全城。

連結 Dah Sing

首家虛銀試業 眾安1元定存搶灘

Man-cheong

12/22/2019

金管局今年3月起發出8個虛擬銀行牌照,昨日終有首間虛擬銀行開業。第一批取得牌照的眾安銀行,宣布自昨日起試業,以金融科技監管沙盒進行,暫只限2000名零售客戶,初期會推出存款和轉帳服務,最有特色的是門檻低至1元的定期存款,而且據了解,眾安銀行的港元定存年利率可高達6.8厘。

若據眾安銀行網頁資料,港元1個月定期利率為1.4厘,3個月至12個月利率為2厘,起存金額僅為1元。但2厘並不算太高,臨近年底,銀行為應付年結需要資金,多間中小行以高息吸引存款,利率比眾安銀行為高,例如在信銀國際的手機銀行,3個月新資金定期利率有2.7厘,惟最低金額需1萬元。工銀亞洲最高亦有4.2厘,起存額1000元。

金管局早已明言不接受虛擬銀行以「掠奪性定價」作競爭。據了解,金管局並沒有為「掠奪性定價」訂下「一刀切」的界線,虛擬銀行是新生業務,可以給予一些空間提供短期優惠,但不應該長期持續,亦不得大幅偏離市場定價。

虛擬銀行不設實體分行營運,所有銀行服務透過互聯網進行,眾安銀行表示,用戶只須香港身分證開戶,最快可於5分鐘內完成。該行亦支援轉數快跨平台轉帳,並設有「5秒轉帳緩衝」 功能,一旦錯誤輸入轉帳金額或收款人資料,可於5秒內可以撤回轉帳。

眾安銀行在試業期間暫不向公眾開放,會向該行員工及在種子用戶社群「ZA Fam」中選定2000個會員發出邀請。

連結

大新銀行料中小企信貸質素轉差 暫無違約個案

Man-cheong

12/12/2019

年尾資金緊 港元一度抽升百點子

Man-cheong

12/12/2019

今年本港銀行體系總結餘縮至約500億元,但臨近年底,各間銀行需要資金以備年結,因此進入12月以來拆息回升。港匯昨在下午3時後,自7.825急升約100點子(1元等於1萬點子),截至晚上8時半報7.8124,上升143點子,為7月底以來的高位,升幅亦為8月初以來最大。

相對去年美元拆息高於港元拆息,當時借入港元持有美元資產可獲得利潤,不過昨日港元1個月港元拆息報2.48071厘,較美元同期拆息的1.73563厘高出約74.5點子(1厘等於100點子)。彭博行業研究亞洲貨幣及利率策略師趙志軒認為,港元利率較高,推動交易員平港元沽倉,因為年底假日難以找到交易對手平倉,交易員可能提早進行。

昨日港元拆息除隔夜期外,均大致平穩。隔夜拆息報1.2厘,比前日上升7.57點子。

雖然1個月拆息變幅不大,上升0.61點子,不過踏入12月以來1個月拆息保持在2.5厘附近,比11月25日,阿里巴巴完結招股時的近期低位,上升了0.51厘。至於其他時期拆息,1周拆息報1.48893厘,3個月拆息報2.35464厘,均維持在近日高位。

連結

相對去年美元拆息高於港元拆息,當時借入港元持有美元資產可獲得利潤,不過昨日港元1個月港元拆息報2.48071厘,較美元同期拆息的1.73563厘高出約74.5點子(1厘等於100點子)。彭博行業研究亞洲貨幣及利率策略師趙志軒認為,港元利率較高,推動交易員平港元沽倉,因為年底假日難以找到交易對手平倉,交易員可能提早進行。

昨日港元拆息除隔夜期外,均大致平穩。隔夜拆息報1.2厘,比前日上升7.57點子。

雖然1個月拆息變幅不大,上升0.61點子,不過踏入12月以來1個月拆息保持在2.5厘附近,比11月25日,阿里巴巴完結招股時的近期低位,上升了0.51厘。至於其他時期拆息,1周拆息報1.48893厘,3個月拆息報2.35464厘,均維持在近日高位。

連結

Fitch Ratings: Weaker Environment Exacerbates Challenges for APAC Banks

Man-cheong

11/29/2019

Bank ratings in China, Hong Kong, Korea and Singapore remain stable, reflecting either external support (sovereign or institutional) or the banks' intrinsic financial profiles having adequate buffers at current rating levels to weather expected deterioration in 2020. Nevertheless, downside risks exist, due to external challenges and, in Hong Kong's case, an economy hit hard by social unrest. Increasing exposure to faster-growing emerging markets is likely to add to pressure, but this may only become more evident when the operating environment is less benign. This is also the case for Japanese banks, and comes on top of structural challenges to their domestic operations, which are likely to continue dragging on earnings and internal capital generation.

Link

Link

Harold Wong agreed to purchase 1.07% shares from MUFG?

Man-cheong

11/27/2019

According to HKEX disclosure, Harold Wong Tsu Hing seems to agree of purchasing the shares of Dah Sing Financials over the counter from MUFG Bank by cash on 20th November. The record showed Harold Wong's holding would add 3,413,267 shares, from 126,189,187 shares (39.49%) up to 129,602,454 shares (40.56%). The cost is 28.66 per share which is about HKD 97,824,232 in total.

But interestingly, the shares of second largest shareholder MUFG is shown as unchanged at 35,370,777 shares (11.07%). Though HKEX describes MUFG's filing as"you have entered into an agreement for the sale of shares in which you are interested but are not required to deliver them within 4 trading days." We have to observe any real change of shares in the following days.

If there is a 1.07% change of shareholdings in Dah Sing Financials, the related parties should clarify as well.

Harold Wong is the son of David Wong. Wong's family is the major shareholder of whole Dah Sing Group.

Dah Sing

Hong Kong Turmoil Hurts $3 Billion Fubon Bank Unit Sale

Man-cheong

10/30/2019

Negotiations with potential buyers, mostly from mainland China, have slowed in recent months and it will probably take longer to reach a deal, the people said, asking not to be named because the talks are confidential. Twenty-one straight weekends of protests are giving companies pause on potential investments in Hong Kong, the people said.

Still, the sale process hasn’t officially been shelved. Both Fubon and potential buyers remain interested in reaching an agreement, the people said.

Link

Still, the sale process hasn’t officially been shelved. Both Fubon and potential buyers remain interested in reaching an agreement, the people said.

Link

大新銀行推年息最低1.68厘計劃 料年底前呆壞賬或上升

Man-cheong

10/30/2019

HSBC Profit Misses Estimates; Bank Drops Profitability Goal

Man-cheong

10/28/2019

Europe’s largest lender, reporting results for the first quarter since the ouster of former chief John Flint, said adjusted pretax profit fell 12% to $5.3 billion. HSBC also walked away from a target for return on tangible equity of more than 11% in 2020, even as it credited operations in Asia with holding up despite challenges in the region. The stock slumped.

In Hong Kong -- a market that’s a key driver of HSBC’s earnings -- adjusted pretax profit inched up 1% in the quarter to $3 billion. That may provide some relief for investors who have feared the unrest would eat into business there. However, the bank also flagged a credit charge of $90 million to reflect a deteriorating economic outlook in the city.

“Overall we are pretty comfortable with our credit positions in Hong Kong,” Stevenson said. “The one area we are watching more closely than others is just the smaller end of SMEs,” he said, referring to small- and medium-sized companies.

Link

In Hong Kong -- a market that’s a key driver of HSBC’s earnings -- adjusted pretax profit inched up 1% in the quarter to $3 billion. That may provide some relief for investors who have feared the unrest would eat into business there. However, the bank also flagged a credit charge of $90 million to reflect a deteriorating economic outlook in the city.

“Overall we are pretty comfortable with our credit positions in Hong Kong,” Stevenson said. “The one area we are watching more closely than others is just the smaller end of SMEs,” he said, referring to small- and medium-sized companies.

Link

東亞李民橋:冀社會儘快回復平靜、有序 離岸戶口查詢增

Man-cheong

10/25/2019

反修例示威持續,近月開始有針對中資銀行分行及設施的破壞。東亞銀行 (00023) 聯席行政總裁李民橋表示,示威活動暫時未見影響業務,但若有關事件持續,對香港經濟的影響將會更大,期望社會儘快回復平靜、有序。

李民橋表示,金管局早前降低逆周期緩衝資本,可釋放更多流動性,今年以來該行整體貸款錄得中單位數增長,目前未見貸款需求下降,資產質素亦無惡化跡象。

東亞個人銀行處主管黃妮妞指,近月客戶對開立離岸戶口的查詢有增加,但整體開戶數量未見大幅增長。她又透露,今年以來銀行持續吸納新客戶,當中中高端客戶更錄得雙位數增長。

連結

李民橋表示,金管局早前降低逆周期緩衝資本,可釋放更多流動性,今年以來該行整體貸款錄得中單位數增長,目前未見貸款需求下降,資產質素亦無惡化跡象。

東亞個人銀行處主管黃妮妞指,近月客戶對開立離岸戶口的查詢有增加,但整體開戶數量未見大幅增長。她又透露,今年以來銀行持續吸納新客戶,當中中高端客戶更錄得雙位數增長。

連結

大新全年信用卡簽帳額料持平

Man-cheong

10/16/2019

陸擴大開放外資銀行業務

Man-cheong

10/16/2019

為加速銀行、保險業對外開放,大陸銀保監會昨(15)日公告修改兩條例,鬆綁外資銀行三大領域業務、降低險企准入門檻。其中,外資銀行定期存款門檻從人民幣100萬元(約新台幣435萬元)降至50萬元(約新台幣217萬元),並從即日起生效。

大陸銀保監會首席律師劉福壽昨天在國務院新聞辦公室記者會上表示,該條例的實施對香港金融業是一個利多的機會「我們取消了一些限制,特別是年限的限制和股比的限制,還有規模的限制,這些實際上對中小銀行特別是香港的銀行業、保險業是一個利好的消息。」

大陸銀保監會首席律師劉福壽昨天在國務院新聞辦公室記者會上表示,該條例的實施對香港金融業是一個利多的機會「我們取消了一些限制,特別是年限的限制和股比的限制,還有規模的限制,這些實際上對中小銀行特別是香港的銀行業、保險業是一個利好的消息。」

大陸放寬對外資銀行的業務限制,主要有三方面:一是擴大外資銀行的業務範圍,增加「代理發行、代理兌付、承銷政府債券」和「代理收付款項」業務,進一步提升在華外資銀行服務能力。二是降低外國銀行分行吸收人民幣存款的業務門檻,將外國銀行分行可以吸收大陸境內公民定期存款的金額下限由每筆不少於人民幣100萬元改為每筆不少於人民幣50萬元;三是取消外資銀行開辦人民幣業務的審批,進一步優化在華外資銀行的營商環境。

同時,放寬外資銀行准入門檻,一是放寬中外合資銀行中方股東限制,取消中外合資銀行的中方唯一或者主要股東應當為金融機構的要求,進一步擴大外資銀行自主選擇中方合作夥伴的範圍;二是放寬外國銀行在華設立營業性機構的條件限制,取消外國金融機構來華設立法人銀行的100億美元總資產要求和外國銀行來華設立分行的200億美元總資產要求,為規模較小但自身經營具有特色和專長的外國銀行來華設立機構提供更大空間。

連結

大陸銀保監會首席律師劉福壽昨天在國務院新聞辦公室記者會上表示,該條例的實施對香港金融業是一個利多的機會「我們取消了一些限制,特別是年限的限制和股比的限制,還有規模的限制,這些實際上對中小銀行特別是香港的銀行業、保險業是一個利好的消息。」

大陸銀保監會首席律師劉福壽昨天在國務院新聞辦公室記者會上表示,該條例的實施對香港金融業是一個利多的機會「我們取消了一些限制,特別是年限的限制和股比的限制,還有規模的限制,這些實際上對中小銀行特別是香港的銀行業、保險業是一個利好的消息。」大陸放寬對外資銀行的業務限制,主要有三方面:一是擴大外資銀行的業務範圍,增加「代理發行、代理兌付、承銷政府債券」和「代理收付款項」業務,進一步提升在華外資銀行服務能力。二是降低外國銀行分行吸收人民幣存款的業務門檻,將外國銀行分行可以吸收大陸境內公民定期存款的金額下限由每筆不少於人民幣100萬元改為每筆不少於人民幣50萬元;三是取消外資銀行開辦人民幣業務的審批,進一步優化在華外資銀行的營商環境。

同時,放寬外資銀行准入門檻,一是放寬中外合資銀行中方股東限制,取消中外合資銀行的中方唯一或者主要股東應當為金融機構的要求,進一步擴大外資銀行自主選擇中方合作夥伴的範圍;二是放寬外國銀行在華設立營業性機構的條件限制,取消外國金融機構來華設立法人銀行的100億美元總資產要求和外國銀行來華設立分行的200億美元總資產要求,為規模較小但自身經營具有特色和專長的外國銀行來華設立機構提供更大空間。

連結

金管局「放水」3000億盼助中小企 降緩衝資本比率0.5百分點 即時生效

Man-cheong

10/15/2019

金管局昨日公布,即日起下調香港銀行的逆周期緩衝資本(CCyB)比率0.5個百分點,由2.5%降至2%。放寬比率意味銀行可以同等資本金支持更多貸款。上海商業銀行研究部主管林俊泓認為,銀行的審批不會因此放寬。

連結

連結

中銀香港僅中銀大廈分行運作 多間中資行全線停業

Man-cheong

10/06/2019

昨晚多間中資銀行成為示威者破壞目標,中銀香港形容,昨晚多區的政府、港鐵設施及商鋪遭受大肆破壞、縱火及打砸等嚴重暴亂事件,該行部分分行及自助設備亦受到嚴重破壞,宣布為保障客戶和員工的安全,決定除中銀大廈分行外,其餘分行暫停服務;同具中資背景的工銀亞洲、建行亞洲及招商永隆,亦宣布暫停全線分行營業。

連結

連結

金管局:逾一成櫃員機受損 半成「撳清光」

Man-cheong

10/06/2019

中資銀行成為反修例示威者的目標,除了受嚴重破壞的中銀香港的大部分分行昨要暫停服務,不少銀行分行都關門,櫃員機大排長龍,部分昨午已沒現鈔。據金管局,全港約3300部櫃員機中,逾10%、即逾330部受損而不能正常運作。在運作正常櫃員機中,約5%因各種原因有待補充現金,即約150部櫃員機昨沒足夠現金。

有銀行界人士稱,昨現「無錢撳」情况主要因櫃員機供應不足,一來因港鐵站全關,而恒生櫃員機多在站內;二來因多家中資銀行被破壞,以致市民蜂擁到較少受破壞的匯豐及恒生提款,導致霎時間供應緊張。他說銀行要出動解款車臨時調配現鈔到櫃員機,程序複雜,並非零售部門可單獨決定,還要經財資部,並審慎考慮安全問題。

多間中資銀行在前晚被破壞,中銀香港損毁最嚴重,多區有示威者在中銀櫃員機縱火,亦有人打爛銀行內設備。中銀香港昨表示,為保障客戶和員工安全,除中銀大廈分行外,其餘分行昨暫停服務。

連結

有銀行界人士稱,昨現「無錢撳」情况主要因櫃員機供應不足,一來因港鐵站全關,而恒生櫃員機多在站內;二來因多家中資銀行被破壞,以致市民蜂擁到較少受破壞的匯豐及恒生提款,導致霎時間供應緊張。他說銀行要出動解款車臨時調配現鈔到櫃員機,程序複雜,並非零售部門可單獨決定,還要經財資部,並審慎考慮安全問題。

多間中資銀行在前晚被破壞,中銀香港損毁最嚴重,多區有示威者在中銀櫃員機縱火,亦有人打爛銀行內設備。中銀香港昨表示,為保障客戶和員工安全,除中銀大廈分行外,其餘分行昨暫停服務。

連結

傳立提款法限日提六千 金管局︰絕無此事

Man-cheong

10/06/2019

金管局表示,留意到有傳言指會訂立《提款法》,限制市民每日提款金額。金管局強調絕無此事。又重申,香港銀行體系十分穩健,銀行有充足流動資金應付市民的需要,並忠告市民小心流言。惟不少市民仍然非常擔憂,櫃員機大排長龍。

高盛:港逾300億資金流新加坡 金管局:未見明顯走資

Man-cheong

10/04/2019

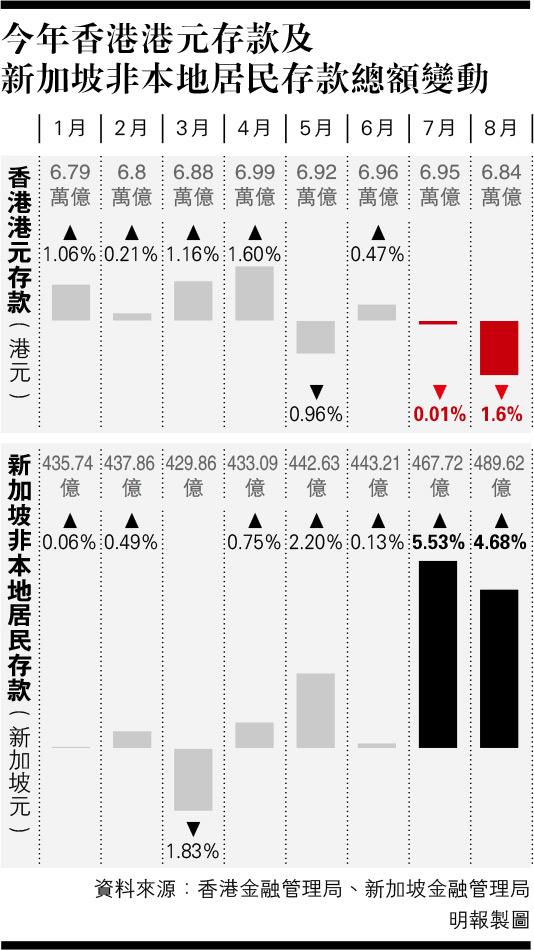

近月香港局勢不穩,市場早已傳出不少富豪因此將資金移離香港。金管局周一公布的最新8月份數據顯示,港元存款急促流失1110億元。投行高盛把港元存款的下跌對比新加坡境外居民存款數據,認為近數月有約40億美元(約314億港元)資金從香港外流到新加坡。不過,金管局新任總裁余偉文昨表示,未見資金明顯流出,並指香港作為財資市場中心,資金進出實屬正常。

恒生銀行(0011)私人銀行及信託服務主管陸庭龍指出,近半年查詢和開立私人銀行戶口有所增加,客戶出現認為資產存放在新加坡或較安全的趨勢,但他們都是為保險計而開戶,實際資金流出沒有比以往加劇。亦有私人銀行界人士稱,近月離岸戶口的開戶申請相當多,以致審批需時達一個月。據了解,本地富豪早已在境外開立不少離岸戶口,主要在歐洲,資產亦已相當分散,近月有轉移資產需求的多是流動資產總值數百萬至一二千萬元的客戶,或是以往以香港作為境外資產根據地的內地客,因此首選地點為較為相近的新加坡。

連結

港銀行4萬億貸款「送中」 東亞工銀借錢予內地比例達四成

Man-cheong

9/26/2019

這種高比例中國內地貸款,並不只是出現在工銀亞洲。同樣以內地貸款比率計,南洋商業銀行高達39%,建行亞洲達36%,招商永隆為33%,信銀國際及創興銀行分別為27%及18%,至於中銀香港(2388)只得10%,比例上不算高,但其實際貸款額達1,270億元,僅稍低於工銀亞洲。

事實上,金管局有定期公佈「中國內地相關貸款」數字,最新截至2018年12月已達42,490億元,佔總資產16.1%;不過由於全球經濟放緩,貸款需求減弱,該數據較去年9月(43,210億元)及6月(44,140億元)有所減少。值得注意的是,這些貸款的借款人當中,16,890億元是借給國企,12,030億元為內地民企,餘下13,560億元為非中資企業,但款項用來發展內地。

連結

Dah Sing

滙豐加按息求盈利 無關樓市前景 趁貸款需求回軟 撥資源賣保險外滙

Man-cheong

9/26/2019

滙豐銀行踏入今年下半年帶頭削減按揭轉按現金回贈,之後又在一個月內兩度上調按揭息率,滙豐香港區零售銀行及財富管理業務主管欣格雷(Greg Hingston)表示,調整按揭業務是基於盈利考慮,以改善微薄的息差,與樓市前景或客戶信貸風險無關。他說,滙豐新造按揭貸款的平均按揭成數(LTV)低於50%,從風險角度看,按揭業務相當健康。

欣格雷接受訪問時指出,過去數個月,港元拆息處於相對高水平,當計及資金成本上漲,連同其他經營成本,按揭業務實際上已經不是賺錢的產品。在綜合考慮多項因素,包括港元拆息、成本、市場價格及競爭力後,決定分階段調整轉按現金回贈和按息。

連結

欣格雷接受訪問時指出,過去數個月,港元拆息處於相對高水平,當計及資金成本上漲,連同其他經營成本,按揭業務實際上已經不是賺錢的產品。在綜合考慮多項因素,包括港元拆息、成本、市場價格及競爭力後,決定分階段調整轉按現金回贈和按息。

連結

中銀香港:下半年貸款水平可跑贏大市

Man-cheong

9/26/2019

中銀香港(2388)上半年客戶貸款13,525億元,按年增長6.7%,副總裁王兵指,受惠於中銀的市場及客戶多元化,儘管下半年要面對中美貿易摩擦,仍有信心貸款水平可保持上半年的增長並跑贏大市。另外,他又指東南亞發展勢頭愈來愈好,預計全年東南亞貸款可以維持較快增長。

中銀香港中期業績純利172.54億元,按年跌1.7%;每股盈利1.6319元,跌1.8%,中期息每股0.545元,按年沒有變化。

連結

中銀香港中期業績純利172.54億元,按年跌1.7%;每股盈利1.6319元,跌1.8%,中期息每股0.545元,按年沒有變化。

連結

大新推貸款申請電子批核平台

Man-cheong

9/26/2019

股評人何車再推介大新金融指殘爆

Man-cheong

9/17/2019

滬港股通名單下周一調整 大新銀行等被剔除

Man-cheong

9/09/2019

海通國際料大新金融可由重慶銀行出售派3.3元特別息

Man-cheong

9/01/2019

海通國際表示,中期大新金融(440)旗下一般保險交出強勁保費約50%的增長,令純利由2018年同期1700萬元升至5000萬元,相當4.5%集團純利,有關股東回報也由2%升至4.3%。而銀行一旦減持重慶銀行(1963)料大新金融可獲10.4億特別息,可再分派每股3.3元特別股息予大新金融股東,目標價由49.5元降至40.35元。

Dah Sing

海通國際料大新銀行減持重慶銀行可派1元特別息

Man-cheong

9/01/2019

海通國際指出,大新銀行(2356)中期只為重慶銀行(1963)撥備7000萬元,而後者已申請A股上市,料批准後大新持股將降至11.7%,由於可能不再以聯營入賬料將減持,而6月底其估值為39.3億相當於2020年市賬率0.7倍,若可以相關價值減持可增加大新核心一級資本80點子,或可分派14億或相當於特別息1元予股東。

但海通國際續指,由於重慶銀行貢獻大新銀行2018年純利約27.7%,故減持重慶銀行將導致股東回報率被攤薄2點子,另外又料大新將維持審慎貸款政策,降大新銀行2019-21年每股盈測5.5-14.1%,雖然重申「買入」評級,但目標價由17.4元降至13.6元,相當於2020年0.67倍市賬率,之前目標為0.85倍市賬率。 Dah Sing

但海通國際續指,由於重慶銀行貢獻大新銀行2018年純利約27.7%,故減持重慶銀行將導致股東回報率被攤薄2點子,另外又料大新將維持審慎貸款政策,降大新銀行2019-21年每股盈測5.5-14.1%,雖然重申「買入」評級,但目標價由17.4元降至13.6元,相當於2020年0.67倍市賬率,之前目標為0.85倍市賬率。 Dah Sing

大新料淨息差負面影響減,重慶銀行A股上市提供退出選擇

Man-cheong

9/01/2019

花旗在大新金融(440)業績會後指出,管理層認為中期淨息差收窄是由於首季同業拆息疲弱,且重定價於祺產面快於存款定價,變相傳導延後。正面而言,管理層應為美國再減息對淨息差只有少量負面影響,且同業拆息對倫敦拆息分歧在過去數月已大幅縮小,只有拆息可維持料影響沒那麼大,而下半年以來已見改善。

花旗續稱,由於管理層已考慮較保守經濟預期,故中期信貸成本只有14點子相對良性,由於宏觀不確定性仍高,故管理層下半年對信貸成本指引溫和較高,但香港貸款組合仍較防守性,而貸予部份本地中資有資產質素轉壞的初期徵象,但整體舒適因為大新早年已收緊在岸標準故比重小。惟下半年增長有挑戰。

花旗指大新金融管理層料全年貸款增長中單位數,部份增長按半年可達標,但費用收入將仍受壓,而重慶銀行(1963)已計劃A股上市,料可達1倍市賬率以上,有助潛在退出選擇,雖然攤薄或會令大新將其從聯營入賬變為市值入賬,視乎能否維持董事會代表。又料虛擬銀行競爭用戶體驗多於定價,大新將增科技投資。 Dah Sing

花旗續稱,由於管理層已考慮較保守經濟預期,故中期信貸成本只有14點子相對良性,由於宏觀不確定性仍高,故管理層下半年對信貸成本指引溫和較高,但香港貸款組合仍較防守性,而貸予部份本地中資有資產質素轉壞的初期徵象,但整體舒適因為大新早年已收緊在岸標準故比重小。惟下半年增長有挑戰。

花旗指大新金融管理層料全年貸款增長中單位數,部份增長按半年可達標,但費用收入將仍受壓,而重慶銀行(1963)已計劃A股上市,料可達1倍市賬率以上,有助潛在退出選擇,雖然攤薄或會令大新將其從聯營入賬變為市值入賬,視乎能否維持董事會代表。又料虛擬銀行競爭用戶體驗多於定價,大新將增科技投資。 Dah Sing

花旗指大新金融已屆危機估值,料負面已反映

Man-cheong

9/01/2019

花旗表示,大新金融(440)收入略遜預期,但每股盈利由於回購,按半年升31%和按年升10%,跟大新銀行(2356)一樣,正面因素是資產質素強韌、貸款增長維持和重慶銀行(1963)撥備減少,負面則為淨息差弱、疲軟非利息收入和較高營計支出,目前其只以0.4倍市賬率、4.6倍市盈率、8%股東回報率和6厘股息交投。

花旗指出,大新金融今年以來股價已跌23%,是表現最差的香港銀行股之一,料大部份負面因素已反映,目前估值已是危機水平,也是2011年以來最低,該行認為市場並不欣賞大新業務專營的質素、持續提升其股東回報達致10%股東回報率、較低的25%派息比率以及30億元來自出售大新人壽後的過剩資本。

Dah Sing

花旗指出,大新金融今年以來股價已跌23%,是表現最差的香港銀行股之一,料大部份負面因素已反映,目前估值已是危機水平,也是2011年以來最低,該行認為市場並不欣賞大新業務專營的質素、持續提升其股東回報達致10%股東回報率、較低的25%派息比率以及30億元來自出售大新人壽後的過剩資本。

Dah Sing

花旗指大新銀行股價已反映負面見價值

Man-cheong

8/31/2019

花旗表示,大新銀行(2356)收入遜市場和該行預期,但被較預期佳的撥備所抵銷,主要正面是資產質素強韌,貸款也按半年增長3%,主要由住宅按揭(按半年增7%)和離岸(按半年增12%)帶動,且重慶銀行(1963)撥備降至7000萬元,該行料績後將有單位數的盈利共識下調,但今年股價跌15%已反映大量負面因素。

花旗表示,大新銀行目前只以0.6倍市賬率交投,而股東回報率達10%,可見價值。當然其負面包括淨息差收窄,按半年跌3點子,是連續兩個半年收窄,主要由資金成本上升。而非利息收入也表現疲乏,雖然較2018年下半年的低基數回升6%,但缺乏特殊收益交易收入挫90%,另外較高營運開支按年升7%。 Dah Sing

花旗表示,大新銀行目前只以0.6倍市賬率交投,而股東回報率達10%,可見價值。當然其負面包括淨息差收窄,按半年跌3點子,是連續兩個半年收窄,主要由資金成本上升。而非利息收入也表現疲乏,雖然較2018年下半年的低基數回升6%,但缺乏特殊收益交易收入挫90%,另外較高營運開支按年升7%。 Dah Sing

高盛指大新銀行核心弱,惟升目標價至15.7元

Man-cheong

8/30/2019

高盛表示,大新銀行(2356)經營溢利低於預期19%,核心弱但重慶銀行(1963)在下半年盈利貢獻可佔30%而非前兩年近零,降大新銀行2019-21年盈測3-4%,目標價由原來15.2元升至15.7元,相當於2020年0.76倍市賬率,維持「中性」評級。大新收入弱於預期,營運開支符合預期,信貸成本則按半年和按年跌17和8點子。

Dah Sing

摩通指大新銀行績略遜預期,維持大新金融增持評級

Man-cheong

8/30/2019

摩通報告指出,大新銀行(2356)19年中期業績略遜該行預期,主要由於較弱的撥備前經營溢利,但大新金融(440)則大致符合預期,因為較強的一般保險盈利增長,該行調低大新銀行19/20年盈測4-6%,維持大新銀行「中性」評級,新目標價13.5元,相當於0.65倍市賬率,維持大新金融「增持」評級,目標價45元。

摩通認為,大新系兩者估值均吸引,但維持傾向大新金融多於銀行,原因是其折讓已高達46%為紀錄高位,且一般保險業務有較佳經營前景。而銀行資產質素改善也是正面因素,撥備比率由0.75%降至0.64%,但淨息差按半年再收縮3點子,但管理層指第三季有改善,而成本收入比率由44.5%按年升至51.5%也屬負面。 Dah Sing

摩通認為,大新系兩者估值均吸引,但維持傾向大新金融多於銀行,原因是其折讓已高達46%為紀錄高位,且一般保險業務有較佳經營前景。而銀行資產質素改善也是正面因素,撥備比率由0.75%降至0.64%,但淨息差按半年再收縮3點子,但管理層指第三季有改善,而成本收入比率由44.5%按年升至51.5%也屬負面。 Dah Sing

大新銀行料全年貸款增長保持低單位數

Man-cheong

8/29/2019

大新銀行息差下跌 減值前溢利挫兩成

Man-cheong

8/29/2019

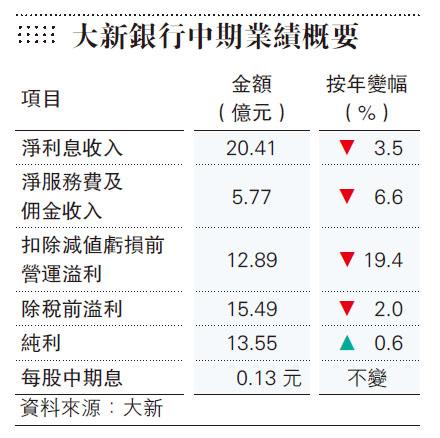

大新銀行(2356)公布上半年業績,純利按年升0.6%至13.55億元,不過因息差及服務費收入齊跌,扣除減值虧損前的營運溢利實際下跌19.4%,至12.89億元。中期息派0.13元,按年持平。上半年貸款增長2.9%,面對本港經濟下滑,大新銀行董事總經理王祖興表示信貸需求較疲弱,料全年低單位數增長。

大新淨利息收入按年下跌3.5%,至20.4億元,淨息差按年收窄0.19厘,至1.9厘,不過與去年下半年相比只跌0.03厘。王祖興表示,上半年港元拆息波動,有客戶將存款轉至定期,資本成本上升,優質貸款競爭激烈亦令息差受壓,不過市場預期美國會在下半年減息,該行會調整存款貸款結構,爭取更多低息資金,希望下半年淨息差會穩定1.9厘水平。

連結 Dah Sing

東亞向三井住友銀行中國轉讓債權 涉10億人民幣

Man-cheong

8/22/2019

東亞銀行﹙0023﹚宣布,東亞中國與三井住友銀行中國訂立債權轉讓合同。根據合同,東亞中國同意以人民幣10億元(約12.3661億港元)的代價轉讓貸款中的權利予三井住友銀行中國。代價與貸款本金金額相等。

轉讓貸款的金額為為東亞中國與借款人於2017年6月26日訂立的貸款合同項下的未付金額。借款人於2017年7月3日提取的貸款金額為10億元人民幣。

三井住友銀行中國母公司三井住友銀行是東亞主要股東之一。

連結

轉讓貸款的金額為為東亞中國與借款人於2017年6月26日訂立的貸款合同項下的未付金額。借款人於2017年7月3日提取的貸款金額為10億元人民幣。

三井住友銀行中國母公司三井住友銀行是東亞主要股東之一。

連結

貸款減值50億 東亞半年僅賺10億跌75% 李民橋:無計劃裁員

Man-cheong

8/22/2019

東亞中國業務備受市場關注,李民斌坦言仍面對不少壓力,未來淨息差會輕微受壓,會繼續做好風險管理,改善資產質素。根據業績報告,中國內地使用的貸款總額為1796.81億元,當中有抵押墊款佔37.02%,較年底跌5.6個百分點。被問到有抵押墊款佔比低時,李民斌解釋指,目前撥備覆蓋率高達140%,不計抵押品價值的覆蓋率則為63%,強調該行已為問題貸款作出足夠撥備。他續預計,下半年新增不良貸款可控,上半年大幅撥備的情況不會再發生,料下半年盈利較上半年理想。

東亞銀行(023)公布截至6月底止中期業績,期內為貸款減值50.63億元,令半年純利急跌75%,至10億元。每股盈利0.22元,中期息0.11元,較去年同期0.51元,減少78%。期內利息收入145.56億元,增長19.5%。淨息差由1.70%擴闊至1.90%。另外,李國寶受聘為東亞執行主席,的任期為3年,將於2022年6月30日屆滿。

集團的減值貸款比率,由2018年12月底的0.70%,上升至2019年6月底的1.63%。香港業務的減值貸款比率由0.29%改善至0.26%,而內地業務的減值貸款比率則由1.73%上升至4.89%。

連結

東亞銀行(023)公布截至6月底止中期業績,期內為貸款減值50.63億元,令半年純利急跌75%,至10億元。每股盈利0.22元,中期息0.11元,較去年同期0.51元,減少78%。期內利息收入145.56億元,增長19.5%。淨息差由1.70%擴闊至1.90%。另外,李國寶受聘為東亞執行主席,的任期為3年,將於2022年6月30日屆滿。

集團的減值貸款比率,由2018年12月底的0.70%,上升至2019年6月底的1.63%。香港業務的減值貸款比率由0.29%改善至0.26%,而內地業務的減值貸款比率則由1.73%上升至4.89%。

連結

Dah Sing Bank Said Signing HK$3.42M Lease in Wan Chai’s Sunlight Tower

Man-cheong

8/10/2019

Dah Sing Bank, which was established in 1947, will be taking up 76,000 square feet in the Sunlight Tower, also known as the MLC Tower, according to an account in the Hong Kong Economic Times.

The Hong Kong-listed commercial bank is said to be paying the equivalent of HK$45 per square foot per month for its new home in the 40-storey skyscraper at 248 Queen’s Road East — around 50 percent less than the current HK$80 to HK$90 rates at its current home in the Everbright Centre.

Link Dah Sing

Struggling Chinese Bank Gets a Lifeline From State-Backed Investors

Man-cheong

8/07/2019

The Industrial and Commercial Bank of China, the country’s largest bank by assets, said one of its units would pay up to 3 billion yuan ($435.6 million) for a 10.82% stake in Bank of Jinzhou Co., which lends mostly to small and medium-size companies in a northeastern region of the country.

ICBC said its investment was aimed at supporting the regulators’ goal of channeling more funding to the private sector.

Two of China’s largest asset managers that specialize in handling distressed debt will also take minority stakes, Bank of Jinzhou said. China Cinda Asset Management’s stake would represent about 6.49% of its shares. China Great Wall Asset Management’s stake wasn’t disclosed.

The news sent prices of Bank of Jinzhou’s U.S. dollar bonds higher on Monday, according to traders. The introduction of state-backed firms could pave the way for future capital injections into the bank, said some analysts.

The recent moves had little impact on the country’s money markets despite investor concern over the health of the Chinese banking system in recent weeks. In May, Chinese regulators seized control of Baoshang Bank, once controlled by a missing tycoon and facing serious credit risks. The authorities said the takeover was an isolated incident but it led to spikes in some short-term lending rates and other market dislocations. The regulators took steps to calm the market by pumping liquidity into the system and asking brokers and financial firms to continue to trade with each other.

Link

ICBC said its investment was aimed at supporting the regulators’ goal of channeling more funding to the private sector.

Two of China’s largest asset managers that specialize in handling distressed debt will also take minority stakes, Bank of Jinzhou said. China Cinda Asset Management’s stake would represent about 6.49% of its shares. China Great Wall Asset Management’s stake wasn’t disclosed.

The news sent prices of Bank of Jinzhou’s U.S. dollar bonds higher on Monday, according to traders. The introduction of state-backed firms could pave the way for future capital injections into the bank, said some analysts.

The recent moves had little impact on the country’s money markets despite investor concern over the health of the Chinese banking system in recent weeks. In May, Chinese regulators seized control of Baoshang Bank, once controlled by a missing tycoon and facing serious credit risks. The authorities said the takeover was an isolated incident but it led to spikes in some short-term lending rates and other market dislocations. The regulators took steps to calm the market by pumping liquidity into the system and asking brokers and financial firms to continue to trade with each other.

Link

恒生淨息差略遜預期 3大行維持中性評級

Man-cheong

8/07/2019

恒生銀行(00011)截至6月底止的上半年純利按年增長7.98%至136.56億元。高盛發表報告指,恒生上半年每股盈利6.98元,較該行預測高出5%,維持給予「中性」評級,目標價209元。

高盛表示,恒生上半年收入較該行預測高出3%,不過淨息差2.21%,較高盛預測的2.23%略低,主要是籌資成本較高。另外,成本增長按年上升11%,高於9%之收入增幅;撥備較高盛預測低23%。

花旗亦維持恒生「中性」評級,指中期純利較市場預測高出2%,主要由非利息收入帶動,保險業務表現強勁,不過淨利息收入及淨息差遜預期,另外收入增長率低於支出增長率(negative jaws)。

連結

高盛表示,恒生上半年收入較該行預測高出3%,不過淨息差2.21%,較高盛預測的2.23%略低,主要是籌資成本較高。另外,成本增長按年上升11%,高於9%之收入增幅;撥備較高盛預測低23%。

花旗亦維持恒生「中性」評級,指中期純利較市場預測高出2%,主要由非利息收入帶動,保險業務表現強勁,不過淨利息收入及淨息差遜預期,另外收入增長率低於支出增長率(negative jaws)。

連結

恒生中期多賺8% 派中期息1.4元

Man-cheong

8/07/2019

恒生(00011) 公布中期業績,恒生股東應得溢利按年增加8%,為136.56億元,除稅前溢利增加7%至158.94億元。每股盈利增加5%至6.98元,恒生第二次中股息派1.4元,按年增加7.7%。

期內,營業溢利增加6%至155.61億元,扣除預期信貸損失變動及其他信貸減值提撥前之營業溢利增加8%,為160.71 億元。

淨利息收入增加11%,為158.53億元,非利息收入上升2%,為65.56億元。

期內預期信貸損失變動及其他信貸減值提撥為5.1億元,較2018年上半年2.38億元增加一倍,反映貸款組合增長,以及經濟前景趨於複雜令準備金增加。

連結

期內,營業溢利增加6%至155.61億元,扣除預期信貸損失變動及其他信貸減值提撥前之營業溢利增加8%,為160.71 億元。

淨利息收入增加11%,為158.53億元,非利息收入上升2%,為65.56億元。

期內預期信貸損失變動及其他信貸減值提撥為5.1億元,較2018年上半年2.38億元增加一倍,反映貸款組合增長,以及經濟前景趨於複雜令準備金增加。

連結

海通國際維持大新金融目標價49.5元,料未來2-3年回購持續

Man-cheong

7/29/2019

海通國際維持大新金融(440)目標價49.5元,評級為「買入」,該行稱管理層表示一般保險的淨保費增長在2019年上半年維持穩固,且相關業務投資改善,而其仍有33億元過剩資本,只花了6億回購,而大股東未來12個月增持需提全購,相信集團未來2-3年將續向日本MUFG回購全數11.07%,變相應用13-15億過剩資本。

Dah Sing

海通:大新銀行料2019年貸款增中單位數,維持目標價17.4元

Man-cheong

7/29/2019

海通國際探訪大新銀行(2356),管理層稱2019年上半年貸款環比增長放緩至單位數,主要由於貿易融資和澳門地產發展貸款下跌,主要貸款增長動力來自香港住宅按揭和對內地大中型企業貸款,料2019年貸款增長為中單位數字。管理層也料2019年上半年淨息差將環比持平,也未見存款由活期轉至定期的趨勢。

海通國際估計,大新銀行的同業拆息基礎的資產和負債分別佔其平均利息收益資產(AIEA)的26%和34%,故拆息和存款利率息差每跌25點子,淨息淨息差將升2點子,而淨美元倫敦同業拆息資產料佔2018年AIEA的8%,故美息每降25點子將收窄淨息差2點子,故該行上調對大新銀行2019-20年的淨息差預測至1.9-1.93%。

海通國際又指,大新銀行見證券經紀、貿易融資和信貸相關費用在2019年上半年下跌,相當於2018年毛收入27.5%,然而在基金分銷方面只見有限跌幅,而銀保業務和客戶為主的外匯相關業務也維持健康增長,海通降2019-21年淨收用收入複合增長由9.3%降至3.9%,維持大新銀行目標價17.4元,評級維持「買入」。

Dah Sing

海通國際估計,大新銀行的同業拆息基礎的資產和負債分別佔其平均利息收益資產(AIEA)的26%和34%,故拆息和存款利率息差每跌25點子,淨息淨息差將升2點子,而淨美元倫敦同業拆息資產料佔2018年AIEA的8%,故美息每降25點子將收窄淨息差2點子,故該行上調對大新銀行2019-20年的淨息差預測至1.9-1.93%。

海通國際又指,大新銀行見證券經紀、貿易融資和信貸相關費用在2019年上半年下跌,相當於2018年毛收入27.5%,然而在基金分銷方面只見有限跌幅,而銀保業務和客戶為主的外匯相關業務也維持健康增長,海通降2019-21年淨收用收入複合增長由9.3%降至3.9%,維持大新銀行目標價17.4元,評級維持「買入」。

Dah Sing

摩根大通下調大新系盈測和目標價

Man-cheong

7/29/2019

摩根大通下調大新銀行(2356)2019-21年盈利預測4-6%,反映更低的淨息差和較高信貸成本,不過部分被較低的重慶銀行(1963)的撥備所抵銷,目標價由原來16.7元降至16.3元,相當於2020年市賬率0.8倍。該行亦因應大新銀行較低貢獻也調低大新金融(440)盈測4-5%,目標價由55元降至52元,即20年市賬率0.6倍。

Dah Sing

大新銀行推全新流動證券交易應用程式

Man-cheong

7/29/2019

大新銀行推遙距開戶申請 最多有3%港元定存年利率

Man-cheong

7/04/2019

大新銀行(02356)昨日正式推出「e 直通遙距開戶申請」,客戶透過大新銀行手機 App,只需約10分鐘完成開戶手續。

「e直通遙距開戶申請」讓客戶透過手機平台,隨時隨地遙距開戶,無需提交實體文件;採用eID身份驗證,客戶只需拍攝香港永久居民身份證,再以手機自拍進行對比驗證,提升安全保障,防範詐騙風險。客戶所提供之身份證、自拍照片及所有資料全程將以加密方式傳輸,以防止資料外洩。客戶更可即時登記網上理財服務,在申請核實後更可進行小額轉賬及享用其他賬戶服務。全新客戶最多可有 3%港元定存年利率。

Dah Sing

「e直通遙距開戶申請」讓客戶透過手機平台,隨時隨地遙距開戶,無需提交實體文件;採用eID身份驗證,客戶只需拍攝香港永久居民身份證,再以手機自拍進行對比驗證,提升安全保障,防範詐騙風險。客戶所提供之身份證、自拍照片及所有資料全程將以加密方式傳輸,以防止資料外洩。客戶更可即時登記網上理財服務,在申請核實後更可進行小額轉賬及享用其他賬戶服務。全新客戶最多可有 3%港元定存年利率。

李澤楷旗下富衛 購泰國壽險業務

Man-cheong

7/04/2019

泰國匯商銀行(Siam Commercial Bank)公布與富衛保險達成協議,將向李澤楷擁有的富衛保險,出售旗下壽險公司全數股份,並簽署長期的銀行保險分銷協議,交易作價927億泰銖(約236.8億港元),交易完成後,將會是東南亞最大宗的壽險交易。

另外,富衛亦在上周五(6月28日)宣布,收購香港大都會人壽業務,市傳作價不超過4億美元(31.2億港元)。

富衛在4月首次確認有上市的意向,有分析認為,富衛過去幾個月宣布了一連串的交易,有助當該公司一旦決定進行上市,可達吸引投資者的規模。另外,東南亞經濟不斷成長,而且保險行業滲透率低,因此東南亞市場備受關注。

連結

另外,富衛亦在上周五(6月28日)宣布,收購香港大都會人壽業務,市傳作價不超過4億美元(31.2億港元)。

富衛在4月首次確認有上市的意向,有分析認為,富衛過去幾個月宣布了一連串的交易,有助當該公司一旦決定進行上市,可達吸引投資者的規模。另外,東南亞經濟不斷成長,而且保險行業滲透率低,因此東南亞市場備受關注。

連結

政經不明朗 融資趨審慎 港銀團增長萎縮 中資大行受打擊最多

Man-cheong

7/04/2019

中美休戰重啟談判,但能否達終極協議仍難估計,受環境政經不明朗及投資擴充越趨審慎影響,金管局公佈的5月份本港貸款總額錄得零增長。綜合多間銀行界消息說,首五個月本地銀團貸款及企業融資新增總量亦按年下跌,過去兩年積極參與內地企業走出去的中資行所受影響尤為明顯,有中資大行稱首五個月貸款總量便降逾一成,惟本地大行受惠融資活動「歸邊」表現穩健,業界寄望下半年美聯儲若落實減息或有助重拾借貸需要。

連結

連結

Asia’s Banks Must Brace for Worsening Storm, McKinsey Says

Man-cheong

7/02/2019

After years of rapid expansion, banks in the region are now seeing their revenue and profit growth slow and global market share shrink, the New York-based consultancy wrote in a report. Tighter margins, declining asset quality and rising capital costs are putting pressure on lenders to partner or merge to boost productivity and scale.

“Many banks will struggle as the storm worsens,” McKinsey wrote. “The road ahead is difficult, and less efficient banks will disappear.’

Banks will need to use technology to improve efficiency and fend off the threat from “digital attackers’’ such as Alibaba and Google, according to the report. Fintech companies may extend their ability to collect deposits and make loans, further eroding the market share of the region’s banks, it said.

Such firms are also squeezing margins of traditional lenders because they don’t have to manage costly brick-and-mortar branches, said Joydeep Sengupta, one of the report’s authors and a senior partner at McKinsey in Singapore.

Link

“Many banks will struggle as the storm worsens,” McKinsey wrote. “The road ahead is difficult, and less efficient banks will disappear.’

Banks will need to use technology to improve efficiency and fend off the threat from “digital attackers’’ such as Alibaba and Google, according to the report. Fintech companies may extend their ability to collect deposits and make loans, further eroding the market share of the region’s banks, it said.

Such firms are also squeezing margins of traditional lenders because they don’t have to manage costly brick-and-mortar branches, said Joydeep Sengupta, one of the report’s authors and a senior partner at McKinsey in Singapore.

Link

大摩:港銀息差料收窄 降匯控恒生中銀評級

Man-cheong

7/02/2019

摩根士丹利昨日發表報告,警告指香港銀行同業拆息(Hibor)可能快將見頂,未來港息將隨美息下跌,加上虛擬銀行的出現將令競爭加劇,影響傳統銀行利潤,因此調低匯控(0005)、恒生(0011)及中銀香港(2388)的評級,由「跑贏大市」至「中性」。匯控及中銀香港的目標價分別維持70元及33元,恒生的目標價由245元減至210元。

大摩在報告中指出,近日Hibor持續上升對銀行短期息差有利,但該行預計美國聯儲局至明年底會減息兩次,期貨市場則預期減4次。從該行的預測可見,無論至明年底減息兩次(共0.5厘)或減息4次(共1厘),都會令香港銀行息差受壓,預計今年第三季息差會見頂,第四季起開始下跌(圖2)。該行亦同時下調恒生及中銀香港的息差預期,原預期兩家銀行的息差在2019年至2021年會逐年上升,現時預期會逐年下跌。

連結

大摩在報告中指出,近日Hibor持續上升對銀行短期息差有利,但該行預計美國聯儲局至明年底會減息兩次,期貨市場則預期減4次。從該行的預測可見,無論至明年底減息兩次(共0.5厘)或減息4次(共1厘),都會令香港銀行息差受壓,預計今年第三季息差會見頂,第四季起開始下跌(圖2)。該行亦同時下調恒生及中銀香港的息差預期,原預期兩家銀行的息差在2019年至2021年會逐年上升,現時預期會逐年下跌。

連結

中銀取消最低結餘收費 中高階100萬元戶口亦獲豁免

Man-cheong

6/24/2019

繼滙豐之後,中銀香港宣佈,今年8月1日全面取消個人綜合理財及一般賬戶的服務費。中銀連中高階「中銀理財」戶口亦獲得豁免,分析指,虛擬銀行最快將於今年9月正式營運,戶口不設最低結餘收費,滙豐、中銀今次減價舉動為迎戰。

連結

連結

東亞發盈警 中國貸款資產惡化減值30億 李民橋料上半年仍有盈利

Man-cheong

6/14/2019

該行發出的第二次盈警。預期會因市場環境惡化而出現信貸級別下調,惡化的市場環境已對中國內地非一線城市商業地產界別產生影響。候任聯席行政總裁李民斌指,非一線城市民企商業貸款只佔東亞集團整體貸款約2%。

連結

連結

「轉數快」未經授權轉帳 恒生中銀大新客戶中招

Man-cheong

5/26/2019

兩兒接捧 李國寶:聯席CEO機制會繼續一段時間

Man-cheong

5/26/2019

東亞銀行(023)宣佈,由今年7月1日起,李國寶將退任東亞行政總裁之職,惟仍擔任為執行主席,李國寶兩名兒子李民橋及李民斌將接任為聯席行政總裁。

對於雙CEO安排是否少見及會否影響投資者信心,李國寶回覆本報指,「都有幾間金融機構,例如富國銀行、平安保險,亦有幾個聯席CEO。」所以東亞安排「唔係罕見」,他相信聯席行政總裁機制會繼續一段時間,「唔係過渡安排」,自己幾時全退則未有評論。至於兩名被視為潛在敵意成份的股東-國浩(053)及Elliott Capital,是否同意由李氏家族成員接棒,李國寶說「我哋完全無(就此)communicate過」,他相信候任聯席行政總裁最大責任,「最緊要係業績有performance」。

今年3月李國寶剛慶祝八十大壽,其行政總裁任期,原本於2021年才屆滿,東亞董事會於2017年中宣佈,其行政總裁任期,由2018年起延長3年至2021年。

連結

對於雙CEO安排是否少見及會否影響投資者信心,李國寶回覆本報指,「都有幾間金融機構,例如富國銀行、平安保險,亦有幾個聯席CEO。」所以東亞安排「唔係罕見」,他相信聯席行政總裁機制會繼續一段時間,「唔係過渡安排」,自己幾時全退則未有評論。至於兩名被視為潛在敵意成份的股東-國浩(053)及Elliott Capital,是否同意由李氏家族成員接棒,李國寶說「我哋完全無(就此)communicate過」,他相信候任聯席行政總裁最大責任,「最緊要係業績有performance」。

今年3月李國寶剛慶祝八十大壽,其行政總裁任期,原本於2021年才屆滿,東亞董事會於2017年中宣佈,其行政總裁任期,由2018年起延長3年至2021年。

連結

中銀香港 首季減值前溢利升4.9%

Man-cheong

5/14/2019

中銀香港提取減值準備前之淨經營收入按年上升4.8%至145.02億元,其中淨利息收入增加9.4%至98.95億元,主要由淨息差改善及平均生息資產增長帶動。該行客戶貸款和債券投資及其他債務工具的平均收益率上升,淨息差為1.67厘,按年上升0.17厘。

連結

連結

金管局再批4牌照 8家虛銀6中資 「三馬」小米鄭志剛港交所有份

Man-cheong

5/14/2019

金管局昨日再發出4張虛擬銀行牌照,均為內地金融及科技巨頭,分別是騰訊(0700)為首的財團、阿里巴巴聯營公司螞蟻金服、中國平安(2318)及小米集團(1810)。金管局至今累計已發出8張虛擬銀行牌照,並明言在第一家虛擬銀行推出服務後大約一年,再作較全面的評估,暗示短期內不會再發新牌照。

自3月底以來,金管局已累計發出8張虛擬銀行牌照,除昨日新增的4家外,此前還發給中銀香港(2388)為首的財團、渣打香港為首的財團、眾安在綫(6060)及WeLab。據金管局指出,這批虛擬銀行均預計在6至9個月內正式推出服務,當局會密切監察虛擬銀行開業後的運作,包括客戶反應及會否為銀行業界帶來影響,預期需在第一家虛擬銀行推出服務後約一年,可以對情况作較全面評估。

連結

自3月底以來,金管局已累計發出8張虛擬銀行牌照,除昨日新增的4家外,此前還發給中銀香港(2388)為首的財團、渣打香港為首的財團、眾安在綫(6060)及WeLab。據金管局指出,這批虛擬銀行均預計在6至9個月內正式推出服務,當局會密切監察虛擬銀行開業後的運作,包括客戶反應及會否為銀行業界帶來影響,預期需在第一家虛擬銀行推出服務後約一年,可以對情况作較全面評估。

連結

WeLab成第4家虛擬銀行 陳家強任主席

Man-cheong

4/15/2019

金管局昨日發出第四個虛擬銀行牌照,由網上貸款平台WeLend的母公司WeLab奪得,是現時4家虛擬銀行之中,唯一的本地初創企業。財經事務及庫務局前局長陳家強及恒生(0011)前高層梁永祥,將分別出任WeLab虛擬銀行的主席及行政總裁。據了解,WeLab將專注於個人零售金融服務,預計6至9個月內正式推出產品。

連結

連結

重慶銀行:零售業轉型初有成效,下個5年將佔半壁江山

Man-cheong

4/03/2019

業績數據顯示,重慶銀行2018年實現營業收入106.30億元(人民幣,下同),較上年同期增加6.15億元,增幅6.1%;實現淨利潤38.22億元,較上年同期增加0.58億元,增長1.5%。值得留意的是,2011年-2018年,重慶銀行營收及淨利增速均出現連年下滑的趨勢,表明業績增長明顯受阻。

答:我們去年的淨息差是有所改善的,得益於在資產端加大對實體經濟服務和個人消費的力度,使負債端的收益增加。而吸收存款方面有壓力,預計今年貨幣政策及流動性加強,淨息差有空間改善,預計我們今年淨息差將會逐步企穩,併有望持續改善。

去年我們的派息率是13%,2017年是10%。我們響應監管要求,加大對實體經濟中民營企業和小微企業的支持力度。從業務發展角度看,服務實體的資本消耗相對較高,我們去年的分紅是考慮了業務的發展,也考慮了投資者的合理需求,所以平衡業務發展和股東利益。

連結 Dah Sing

答:我們去年的淨息差是有所改善的,得益於在資產端加大對實體經濟服務和個人消費的力度,使負債端的收益增加。而吸收存款方面有壓力,預計今年貨幣政策及流動性加強,淨息差有空間改善,預計我們今年淨息差將會逐步企穩,併有望持續改善。

去年我們的派息率是13%,2017年是10%。我們響應監管要求,加大對實體經濟中民營企業和小微企業的支持力度。從業務發展角度看,服務實體的資本消耗相對較高,我們去年的分紅是考慮了業務的發展,也考慮了投資者的合理需求,所以平衡業務發展和股東利益。

連結 Dah Sing

中銀香港多賺12% 符預期,中行、農行多賺約半成

Man-cheong

4/03/2019

中銀香港(2388)公佈,去年純利320億元,按年升2.7%,若計算持續經營業務,按年升幅12%,符合券商預期,每股盈利3.0266元,末期息92.3仙。提取減值準備前之淨經營收入544.11億元,按年升11%。經營溢利379.94億元,升11.4%。

平均股東權益回報率12.83%,2017年為13.15%。成本對收入比率27.9%,2017年為28.26%。貸存比率66.82%,2017年64.48%。一級資本比率為19.76%,較2017年底上升3.24個百分點。

連結

平均股東權益回報率12.83%,2017年為13.15%。成本對收入比率27.9%,2017年為28.26%。貸存比率66.82%,2017年64.48%。一級資本比率為19.76%,較2017年底上升3.24個百分點。

連結

海通國際降大新金融目標價至52.2元,相當0.63倍市賬率

Man-cheong

3/28/2019

海通國際稱,大新金融(440)純利按年升21.7%符合預期,一般保險純利升15.7%至3500萬元,料2019-21年可賺7000-1.1億元,其有33億元過剩資金但將花6億元回購,該行予大新金融28.5%控股折讓(過去12個月平均),新目標價由56元降6.8%至52.2元,相當於19年市賬率0.63倍,低於2002-17年的平均1.04倍市賬率。

Dah Sing

海通國際降大新銀行目標價8.1%至18.65元

Man-cheong

3/28/2019

海通國際表示,大新銀行(2356)業績大致符合市場預期,主要分歧在較高費用收入和信貸成本,以及較低淨息差,其信貸成本由18年上半年的5200萬元升至下半年的1.72億元,因管理層增加最壞情境下的信貸風險模型可能,降大新2019-20年盈利預測10.6-14%,將目標價由原來20.3元降至18.65元,評級維持「買入」。

Dah Sing

花旗稱大新金融仍屬深度價值投資呼籲「買入」

Man-cheong

3/28/2019

花旗稱,大新金融(440)盈利升20%符合預期,但略低於該行預期,一般保險淨保費增34%但被颱風、投資艱難和市場開支抵銷,股本回報維持2%,暫時未有動用人壽剩餘資金的目標,不排除但目前未有跟MUFG討論新一輪回購,該股目前以6倍預期市盈率和0.5倍市賬率交投,是派息穩定的深度價值投資,維持「買入」。

Dah Sing

花旗指大新銀行交出強勁貸款增長籲「買入」

Man-cheong

3/28/2019

花旗表示,大新銀行(2356)每股盈利低於預期主要由於較高重慶銀行(1963)撥備,核心盈利則升19%符預期,下半年貸款環比增5%,按年升8%,但淨息差環比跌18點子至1.93%,令人失望,但3月份較佳HIBOR有助紓壓,且管理層證明在動盪環境可以交出強勁的貸款增長,資產質素亦不俗,重申其為價值選擇籲「買入」。

Dah Sing

摩通料大新系短期將因業績遜預期和派息低受壓

Man-cheong

3/28/2019

摩根大通表示,大新系業績遜預期主要由於較高信貸和重慶銀行(1963)撥備所致,即使撥備前經營利潤符合預期,降2019年每股盈利預測11-12%,將大新金融和大新銀行目標價由原來57.4元和17.5元降至55元和16.7元,評級維持「增持」和「中性」,認為短期股價將因為較弱業績和較低派息(特別是金融)而受壓。

摩通指出,大新銀行(2356)和大新金融(440)純利分別升13%和22%,末期息為0.35元和1.09元,相當於28%和26%派息比率(2017年常規派息為27%和29%),但成本收入比率改善至金融危機以來最低的47%,但2018年下半年淨息差環比收縮16點子,信貸成本亦升,但管理層稱2019年上半年基本信貸質素勝預期。 Dah Sing

摩通指出,大新銀行(2356)和大新金融(440)純利分別升13%和22%,末期息為0.35元和1.09元,相當於28%和26%派息比率(2017年常規派息為27%和29%),但成本收入比率改善至金融危機以來最低的47%,但2018年下半年淨息差環比收縮16點子,信貸成本亦升,但管理層稱2019年上半年基本信貸質素勝預期。 Dah Sing

高盛降大新銀行目標價4%至16.9元

Man-cheong

3/28/2019

高盛表示,大新銀行(2356)下半年盈利環比跌15%,低於該行預測一成,主要由於較弱收入、較高經營開支和較高信貸開支所致,該行下調大新2019-21年每股盈利預測3-4%,反映上升開支和信貸撥備,該行將目標價由原來0.9倍市賬率的17.6元,下調至16.9元,相當於0.87倍2019年市賬率,維持「中性」評級。

Dah Sing

德銀稱大新業績大致符預期,維持「買入」

Man-cheong

3/28/2019

德銀稱,大新公布值得尊重的業績,18年下半年核心盈利大致符合預期,雖然有些弱點,資產質素有轉差,但實際勝預期,而由於今年以來市場氣氛改善加上樓價反彈,料今年經營基本面維持韌性,大新母子仍以0.76和0.61倍市賬率交投,今年仍有高單位數股東回報,料吸引估值和穩健經營有助重評,維持「買入」。

Dah Sing

大新無意減持重慶銀行 料今年淨息差受壓

Man-cheong

3/28/2019

大新銀行(02356)去年需就重慶銀行(01963)持股減值約6億元,大新金融(00440)執行董事王伯凌強調,相關減值僅為會計準則安排,不影響實際現金流。大新銀行董事總經理王祖興重申,重慶銀行連年為集團提供盈利,現階段無意減持股份。

至於銀行業務發展前景,王祖興預計,今年香港經濟仍然穩健,但礙於中美貿易糾紛未解決,今年該行將見單位數貸款增長。

淨息差方面,王祖興稱,今年拆息回落,如果美國暫停加息,今年大新淨息差料會受壓,該行會以優化存款組合力保淨息差穩定。他續稱,虛擬銀行即將出台,不排除該類新同業會有較積極存款定價,但監管機構不鼓勵侵略性(predative)定價,未來會密切監察市場情況應對。

連結 Dah Sing

至於銀行業務發展前景,王祖興預計,今年香港經濟仍然穩健,但礙於中美貿易糾紛未解決,今年該行將見單位數貸款增長。

淨息差方面,王祖興稱,今年拆息回落,如果美國暫停加息,今年大新淨息差料會受壓,該行會以優化存款組合力保淨息差穩定。他續稱,虛擬銀行即將出台,不排除該類新同業會有較積極存款定價,但監管機構不鼓勵侵略性(predative)定價,未來會密切監察市場情況應對。

連結 Dah Sing

3虛銀獲發牌 最快半年後開業

Man-cheong

3/28/2019

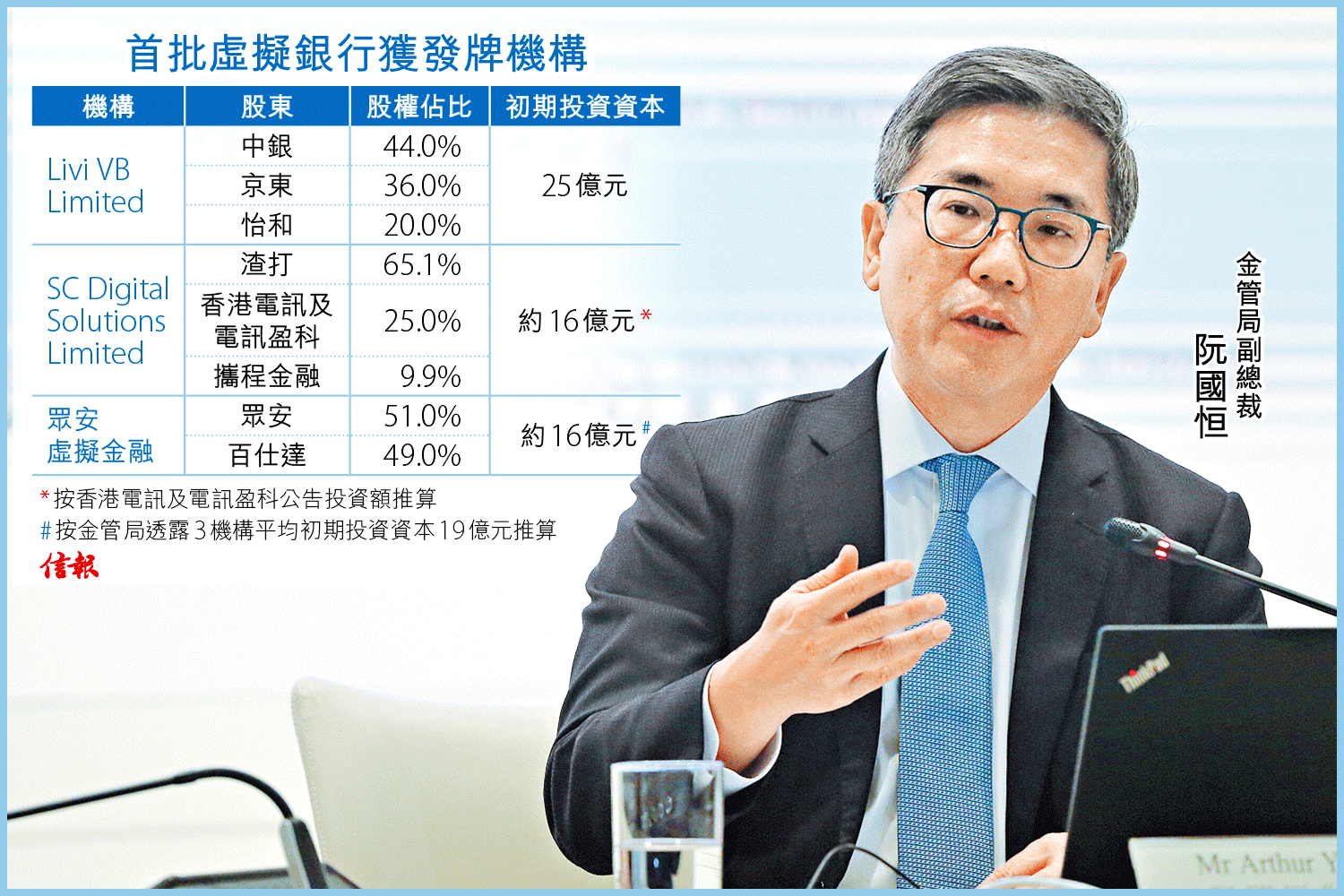

3間獲發牌機構中,兩間由本地銀行擔任主要股東,而且全部是合營公司,阮國恒認為,並沒有特別優待具銀行背景的申請者,合營則希望產生協同效應,但在審批上同樣沒有特別偏好。他說,餘下5間申請機構有獨資申請者。

中銀牽頭的Livi VB初期投資額料最大,達25億元,中銀佔44%股權,京東數科佔36%,怡和佔20%,目標在6個月後推出服務。

渣打香港的SC Digital Solutions,65.1%股權屬渣打,香港電訊(06823)及電訊盈科(00008)共佔25%,攜程金融佔9.9%。香港電訊公告披露,該公司持股15%,涉資2.41億元,以此推算,SC Digital Solutions資本總額約16億元。

至於眾安虛擬金融則由眾安在綫持股51%,百仕達集團佔49%,初期投資資本料約16億元。公司揚言,會設立用戶共創模式,共同研究如何提供更適合港人的服務,香港業務成熟後再推廣到大灣區、「一帶一路」以至國際層面。

連結

渣打中銀眾安 奪虛擬銀行牌 市場憧憬超高息搶存款

Man-cheong

3/28/2019

金管局拍板首批虛擬銀行共發3個牌照,結果並非由內地科網巨頭主導,反而兩間發鈔行牽頭的銀行科網組合佔兩席,市場憧憬中標者以超高息搶存款。當局指經營者將於6至9個月內推出服務,不排除虛擬銀行會帶來競爭,但營運商承諾不會割喉競爭。

業界對結果大感意外,尤其眾安仍未扭虧亦順利中標,反映其計劃書具說服力,勝過母公司財政因素。正當兩間傳統銀行一如以往,賣弄自身優勢時,眾安已經發動攻勢,提出「用戶共創」模式,邀請用戶註冊參與產品設計的前期討論及開發過程,產品正式推出時,就有專人通知。

連結

業界對結果大感意外,尤其眾安仍未扭虧亦順利中標,反映其計劃書具說服力,勝過母公司財政因素。正當兩間傳統銀行一如以往,賣弄自身優勢時,眾安已經發動攻勢,提出「用戶共創」模式,邀請用戶註冊參與產品設計的前期討論及開發過程,產品正式推出時,就有專人通知。

連結

大新:王守業身體抱恙沒出席去年股東大會

Man-cheong

3/27/2019

大新系業績乏驚喜,派息也令人失望,不過值得留意的亮點是業績中「遵守企業管治守則」部份,提到董事會主席應出席股東週年大會,然而主席王守業因身體抱恙未能出席於2018年5月25日舉行股東週年大會,須由黃漢興代任。查王氏缺席股東大會已多年,過去未見特地列明,今年未知股東大會如何安排?

Dah Sing

Dah Sing

大新銀行純利升13.4%,派息未見驚喜

Man-cheong

3/27/2019

大新系中午公布業績,繼續交出穩健成績,大新銀行(2356)全年純利升13.4%,扣除信貸減值虧損後營運溢利升19.1%,下半年為重慶銀行(1963)再額外作非現金撥備2.3億元,全年共撥6.33億元,下半年增速回落,全年淨利息和服務費佣金分別升7%和10.3%,淨息差由中期的2.09%回落至全年的2.01%,派息比率27.1%。

大新銀行全年派息增加14.2%,反觀大新金融(440)派息只增8.9%,派息比率25.7%,算是令人失望,前者普通股權一級資本充足比率13.1%,按年微跌0.3個百分點,股東回報率為9.8%,若扣除重慶銀行撥備實際股東回報12.3%,大新金融回報也有改善,兩項數字也分別回升至7.6%和9.5%,銀行展望來年撥備受控。 Dah Sing

大新銀行全年派息增加14.2%,反觀大新金融(440)派息只增8.9%,派息比率25.7%,算是令人失望,前者普通股權一級資本充足比率13.1%,按年微跌0.3個百分點,股東回報率為9.8%,若扣除重慶銀行撥備實際股東回報12.3%,大新金融回報也有改善,兩項數字也分別回升至7.6%和9.5%,銀行展望來年撥備受控。 Dah Sing

富邦金去年EPS達4.52元,蟬聯10年金控每股獲利王

Man-cheong

3/23/2019

在海外銀行業務方面,富邦銀行(香港)2018年稅後淨利為港幣8.23億元,較2017年大幅成長41%,主因淨利息收入及廈門銀行相關收入增加,以及呆帳費用減少。2018年底逾放比0.49%,呆帳覆蓋率為95.3%。2018年完成出售持有之廈門銀行普通股之股權予富邦金控,並向富邦金控贖回1.93億美元之無到期次級證券,以提升資本效率。

連結

連結

泰禾集团资金告急 洽谈房企及信托出售资产和股权

Man-cheong

3/23/2019

泰禾集团股价持续下跌,第一大股东泰禾投资面临爆仓风险,泰禾投资几乎快走到变卖股权自救的地步。但2019年春节后,A股上行,泰禾集团股价也跟着大市回升,大股东的爆仓风险解除。“大股东一下子缓过来了。”该人士说。

連結

連結

股評人何車稱收集大新金融可升18%

Man-cheong

3/23/2019

許文昌:大新金融回购利好 系内应增常规派息至四成

Man-cheong

3/20/2019

中港股市反彈,惟大新金融(440)一直落後,不過其1月份宣布,將向第二大股東、三菱日聯金融(MUFG)回購,是其上市有紀錄以來少有,屬利好,且經過出席股東周年大會後得以確認MUFG餘下持股並無優先回購限制,不過基於大新母子的估值折讓仍然顯著,3月底大新系的全年業績應考慮增派常規股息至四成水平。

大新金融目前賬面值只有不足0.6倍,持股74.6%的大新銀行(2356)不足0.9倍,然而後者股東回報率接近一成,部份原因或與其派息比率是一眾港銀包括對比最規模最小的大眾(626)之中最低,根據晨星,大新母子過去五年的常規派息比率分別只有24.4%和23.9%,而上市的一般港銀常規派息卻高逾四成甚至五成。

即使近年擴充資產負債表積極的創興銀行(1111),最近公布業績的扣除支付額外資本工具的分派後派息仍達39.1%,反觀貸款保守的大新銀行2018年度僅派26.9%,而大新金融手頭過剩資金近30億元,扣除特別息後同年常規派息比率只有28.7%,一年僅派4.5億元股息,幾乎只是將大新銀行的派息借花敬佛而已。

目前大新金融和銀行的董事會人選高度重疊,控股的大新金融經常性收益近乎全數來自大新銀行,若考慮回購影響,以大新銀行現價計已抵約前者的每股49元,卻基於控股結構見鉅大折讓。若大新母子上調常規派息至四成與其他港銀看齊,那麼大新金融和銀行股息率將大幅升至4.4厘和4.2厘,兩者估值料大幅改善。

再次要求大新管理層增派一般股息

Man-cheong

3/19/2019

市場尚存在落後、估值待修復的企業,大新金融(440)回勇升4%,我在3月15日出席其有關股份回購的股東特別大會,並已將觀察和分析經過網絡和Godahsing.com公開,簡單而言,我經提問證實我在1月下旬的分析——售股的第二大股東三菱日聯與大新和王氏並無優先安排,即意味其餘下11%股份可自由買賣。

另一項值得一書的細節,是一向在股東會上親力親為回應股東提問的大新系接班人王祖興今次只回應我關於三菱日聯最早何時投資的問題,其他股東問題都由他以英語翻譯予已改任大新銀行執董和副行政總裁的麥曉德(Nicholas John Mayhew)回應,甚為奇怪。另外我再次在會上要求管理層在月底的業績增派一般股息。

連結 Dah Sing

另一項值得一書的細節,是一向在股東會上親力親為回應股東提問的大新系接班人王祖興今次只回應我關於三菱日聯最早何時投資的問題,其他股東問題都由他以英語翻譯予已改任大新銀行執董和副行政總裁的麥曉德(Nicholas John Mayhew)回應,甚為奇怪。另外我再次在會上要求管理層在月底的業績增派一般股息。

連結 Dah Sing

艾比國民銀行可套4.5億 大新股東傳售股

Man-cheong

3/17/2019

東亞股價兩日瀉近9% 券商狂踩

Man-cheong

3/01/2019

美銀美林發表報告指,東亞銀行的內地貸款佔其整體貸款高達38%,將繼續拖累盈利增長及資產質素,在非利息收入貢獻相對較低、高成本對收入比率、以及信貸成本增加等因素影響下,料其ROE在2016年至2020年,會持續徘徊於5至6%的低位,故維持「跑輸大市」評級。

摩根士丹利則認為,東亞盈利能力仍低,預計其今年及明年的ROE僅約5至6%,予「減持」評級及目標價22元。

事實上,東亞去年的平均ROE按年大跌4個百分點至6.3%,而單計中國業務則僅錄3%。副行政總裁李民斌解釋,內地經濟及銀行業遇上較大挑戰,加上該行採取去風險策略,令過去中國業務表現受壓,坦言今年集團的ROE水平難升至雙位數。

東亞的中國業務亦顯著萎縮,截至去年底該部分的企業及個人客戶貸款總額為1,496.89億元,較2017年底減少1.4%;客戶存款總額更按年大減14.3%,至1,709.14億元。

連結

摩根士丹利則認為,東亞盈利能力仍低,預計其今年及明年的ROE僅約5至6%,予「減持」評級及目標價22元。

事實上,東亞去年的平均ROE按年大跌4個百分點至6.3%,而單計中國業務則僅錄3%。副行政總裁李民斌解釋,內地經濟及銀行業遇上較大挑戰,加上該行採取去風險策略,令過去中國業務表現受壓,坦言今年集團的ROE水平難升至雙位數。

東亞的中國業務亦顯著萎縮,截至去年底該部分的企業及個人客戶貸款總額為1,496.89億元,較2017年底減少1.4%;客戶存款總額更按年大減14.3%,至1,709.14億元。

連結

東亞派息手緊 股價跌6%

Man-cheong

3/01/2019

撇除2017年出售資產項目,東亞去年持續經營溢利(核心利潤)微增3.35%,股東權益回報率(ROE)跌至6.34%。當中下半年大數尤其「走樣」,稅後盈利為25.35億元,較上半年跌36.9%,主因是非利息收入跌近兩成、減值亦較上半年多。

董事會宣派末期息0.32元,另派100周年特別息0.35元,合共0.67元,連同中期息0.51元,全年股息1.18元,被視為股價走低之元凶。副行政總裁李民橋解釋,前年有多項因素影響,包括出售卓佳收益,去年派息比率與前年相若,維持40%,若計入特別股息,派息比率則升至57.6%,希望股東滿意。

該行去年普通股權一級資本比率升至15.7%,被問到會否仿效大新金融(440)向大股東回購並註銷股份,主席李國寶回應指「兩位股東好幫手,介紹好多生意畀東亞,冇打算回購」,稱兩名股東對其現況相當滿意。

連結

董事會宣派末期息0.32元,另派100周年特別息0.35元,合共0.67元,連同中期息0.51元,全年股息1.18元,被視為股價走低之元凶。副行政總裁李民橋解釋,前年有多項因素影響,包括出售卓佳收益,去年派息比率與前年相若,維持40%,若計入特別股息,派息比率則升至57.6%,希望股東滿意。

該行去年普通股權一級資本比率升至15.7%,被問到會否仿效大新金融(440)向大股東回購並註銷股份,主席李國寶回應指「兩位股東好幫手,介紹好多生意畀東亞,冇打算回購」,稱兩名股東對其現況相當滿意。

連結

創興去年純利增12%

Man-cheong

3/01/2019

2017年集團因為出售物業錄得一次式收益逾6億元,去年沒有這項效應,但受惠貸款額大幅增長及息差擴闊,加上減值損失大減52%,集團減值準備後之營業溢利大幅增加99%至19.59億元,純利增12.49%至17.6億元。雖然沒有特別股息,但增派每股末期息0.41元,按年增5%,全年每股派0.58元,按年增7.4%。

去年創興銀行貸款增長高達17.45%,遠超過同業平均的4.4%,息差擴闊0.21個百分點至1.73厘,帶動淨利息收入增24%至28.8億元。淨費用及佣金收入則增長17.4%至3.84億元。雖然貸款高速增長,但去年配股集資後,普通股權一級資本比率升13.44%,按年增2.14個百分點。

連結

去年創興銀行貸款增長高達17.45%,遠超過同業平均的4.4%,息差擴闊0.21個百分點至1.73厘,帶動淨利息收入增24%至28.8億元。淨費用及佣金收入則增長17.4%至3.84億元。雖然貸款高速增長,但去年配股集資後,普通股權一級資本比率升13.44%,按年增2.14個百分點。

連結

花旗:大新料增派息建議買入,東亞和渣打或派特息和回購

Man-cheong

2/22/2019

花旗日前報告表示,大新金融(440)意外地公布回購三菱日聯UFJ的股份,相信是由1) 吸引價格;2) 出售人壽有剩餘資本;3) 擬改善控股股東回報率三大因素帶動,相信大新有意在股東回報率10-11%的前題下,在較長時間增加經常派息,目前派息僅25%,而貸款增長將只有中至低單位數,建議基於資本回報潛力買入。

花旗指出,港銀基本是資本充足,問題在於2018年度多少港銀可派發其過剩資本,大新資產負債表增長溫和而盈利能力不俗,若維持雙位數股東回報則逐步增長息是可能的。而東亞(23)則可能因為100周年派30億元(相當4%市值)的特別息,渣打(2888)也可能宣布10億美元(也相當於4%市值)的股份回購。

至於恒生(11)和中銀香港(2388),花旗認為是系統性重要銀行須按監管要求在2022年1月前將總吸收虧損能力(TLAC)要求提升至18%,中銀已發行額外30億美元即相當2.1%風險加權資產(RWA)的一級資本債(AT1),匯控也料向恒生增加160億港元(2.5%RWA)資本,若滿足要求,料兩者有1.1-2.6%RWA普通股本可回饋股東。

Dah Sing

花旗指出,港銀基本是資本充足,問題在於2018年度多少港銀可派發其過剩資本,大新資產負債表增長溫和而盈利能力不俗,若維持雙位數股東回報則逐步增長息是可能的。而東亞(23)則可能因為100周年派30億元(相當4%市值)的特別息,渣打(2888)也可能宣布10億美元(也相當於4%市值)的股份回購。

至於恒生(11)和中銀香港(2388),花旗認為是系統性重要銀行須按監管要求在2022年1月前將總吸收虧損能力(TLAC)要求提升至18%,中銀已發行額外30億美元即相當2.1%風險加權資產(RWA)的一級資本債(AT1),匯控也料向恒生增加160億港元(2.5%RWA)資本,若滿足要求,料兩者有1.1-2.6%RWA普通股本可回饋股東。

Dah Sing

許文昌:港銀業績佳情緒改善,巴郡增持銀行大新系吸引

Man-cheong

2/20/2019

近期先得益於星展香港純利收入分別增長四成和26%的強勁業績,加上昨日公布業績的匯豐香港和恒生也分別交出按年增長兩成和21%的穩健數字,帶動香港銀行股短期強勢,特別是中銀香港(2388)在大行唱好和憧憬業績之下走強,而且粵港澳大灣區規劃出爐也帶動越秀旗下創興(1111)上升,港銀情緒已隨港股改善。

另一邊廂,美股銀行股表現亦有改善,股神巴菲特旗下巴郡在去年下半年也積極吸納美銀股,特別是第四季將好友戴蒙的摩根大通(JPM)持股增加近三分一至約50億美元成第七大持倉,美國中大型銀行目前估值平均市賬率1.3-1.7倍,若稍後加息重燃,港銀相對之下仍具相當吸引力,特別是市賬率未抵1倍的大新系。

連結

Dah Sing

另一邊廂,美股銀行股表現亦有改善,股神巴菲特旗下巴郡在去年下半年也積極吸納美銀股,特別是第四季將好友戴蒙的摩根大通(JPM)持股增加近三分一至約50億美元成第七大持倉,美國中大型銀行目前估值平均市賬率1.3-1.7倍,若稍後加息重燃,港銀相對之下仍具相當吸引力,特別是市賬率未抵1倍的大新系。

連結

Dah Sing

香港續撐業績 全年稅前多賺近兩成

Man-cheong

2/20/2019

香港繼續是滙控的福地,全年稅前多賺19.9%,至115.14億美元;中國全年稅前多賺14.87%,至28.58億美元。正如管理層在業績提到,去年末季收入受市場波動所影響而下降,香港去年第四季稅前盈利按季跌16%,至25.61億美元;中國第四季稅前盈利錄5.65億美元,按季跌23.85%。

連結

連結

恒生:經營環境變數多 謹慎應對

Man-cheong

2/20/2019

去年稅前溢利按年增20%至284.32億元,純利按年增21%至242.11億元,勝市場預期,每股盈利亦上升21%至12.48元。期內淨利息收入增加22%,至300.47億元,反映賺取利息之平均資產增加9%,加上吸納新客戶,帶動貸款及存款穩健增長。淨利息收益率改善24個基點至2.18%。

表現勝預期,淨利息收入強勁增長是原因之一,面對美國今年加息步伐減慢,會否對其今年利息收入有所影響,財務總監梁永樂表示,難就今年淨息差及淨利息收益率作出預測,因為港元拆息波動會影響淨息差的預測;而美國或減慢加息,目前港美息差距達140至150基點,若銀行體系結餘回復至正常水平,港息追升的速度可能很快。

該行於去年下半年預期信貸損失變動及其他信貸減值提撥較上半年增加,他續解釋,提撥增加是基於個別客戶財務出現問題,並不是系統性的信貸轉差。

連結

表現勝預期,淨利息收入強勁增長是原因之一,面對美國今年加息步伐減慢,會否對其今年利息收入有所影響,財務總監梁永樂表示,難就今年淨息差及淨利息收益率作出預測,因為港元拆息波動會影響淨息差的預測;而美國或減慢加息,目前港美息差距達140至150基點,若銀行體系結餘回復至正常水平,港息追升的速度可能很快。

該行於去年下半年預期信貸損失變動及其他信貸減值提撥較上半年增加,他續解釋,提撥增加是基於個別客戶財務出現問題,並不是系統性的信貸轉差。

連結

RBS/Brexit: miracles and portents

Man-cheong

2/18/2019

RBS has impressive core tier one equity of 16.2 per cent of risk-weighted assets. Regulators stipulate 11 per cent, and RBS has a precautionary target of 14 per cent for 2021. Each percentage point of CET1 is worth around £2bn. That suggests the bank could pay out more than £2.2bn in 2019 and 2020, equivalent to a 7 per cent yield, without accounting for further capital accumulation.

A lesser miracle is an RBS valuation — 0.8 times tangible asset value — now justifiably up with peers it trailed for so long.

Link

A lesser miracle is an RBS valuation — 0.8 times tangible asset value — now justifiably up with peers it trailed for so long.

Link

Dah Sing: delay in despatch of circular in relation to possible off-market buy-back

Man-cheong

2/13/2019

Given recent public holidays and as additional time is required to finalise certain information to be

included in the circular, including the letter from the independent financial adviser, an application

2 has been made to the Executive pursuant to Rule 8.2 of the Takeovers Code for its consent to

extend the deadline for the despatch of the circular from 13 February 2019 to a date on or before 22

February 2019.

Link

Dah Sing

included in the circular, including the letter from the independent financial adviser, an application

2 has been made to the Executive pursuant to Rule 8.2 of the Takeovers Code for its consent to

extend the deadline for the despatch of the circular from 13 February 2019 to a date on or before 22

February 2019.

Link

Dah Sing

摩通降大新金融目標價,指管理層有意改善回報

Man-cheong

2/13/2019

摩根大通重申大新金融(440)「增持」評級,目標價降至57.4元,雖然股價近期反彈,但從基本面計估值仍然吸引,且進一步資本管理措施收窄控股折讓帶來潛在上升空間。雖然特別息機會有限,但1月回購的舉動代表管理層正尋求方法消化過剩資本和改善股東回報,料有望收窄折讓,目前其折讓仍闊達24%。

摩通予大新金融的新目標價包括大新銀行(2356)持股合理值0.85倍市賬率、過剩資本和一成的控股折讓的總和,目前該股以0.5倍市賬率交投,且股東回報率展望達8-9%,該行認為風險回報吸引。摩通又料大新銀行2018年度將交出中單位數貸款增長,而充裕流動性環境有助大新更易管理資金成本。 Dah Sing

摩通予大新金融的新目標價包括大新銀行(2356)持股合理值0.85倍市賬率、過剩資本和一成的控股折讓的總和,目前該股以0.5倍市賬率交投,且股東回報率展望達8-9%,該行認為風險回報吸引。摩通又料大新銀行2018年度將交出中單位數貸款增長,而充裕流動性環境有助大新更易管理資金成本。 Dah Sing

摩通下調大新銀行目標價至17.5元,指低息環境有利小銀行

Man-cheong

2/13/2019

摩通報告維持大新銀行(2356)「中性」評級,目標價由18元下調至17.5元,相當於0.85倍預期市賬率,以10-11%股東回報率展望而言屬保守,畢竟較低息環境對小型銀行如大新屬有利,估值不高,且基本營運將大致穩定,但大新金融(440)相對的風險回報較吸引。該行料2018年下半年和2019年環比淨息差穩定。

摩通指,一如其他銀行,大新銀行(2356)料18年下半年信貸成本將環比上升,雖然信貸質素大致穩定,但管理層預期貿易緊張的不利影響將在19年度的中小企貸款中反映,估計18年下半年和19年度撥備分別環比升2倍和60%。重慶銀行(1963)18年下半年環比跌10%,料可能進一步小幅減值,摩通料撥備1.5億元。 Dah Sing

摩通指,一如其他銀行,大新銀行(2356)料18年下半年信貸成本將環比上升,雖然信貸質素大致穩定,但管理層預期貿易緊張的不利影響將在19年度的中小企貸款中反映,估計18年下半年和19年度撥備分別環比升2倍和60%。重慶銀行(1963)18年下半年環比跌10%,料可能進一步小幅減值,摩通料撥備1.5億元。 Dah Sing

BB&T to Buy SunTrust in Largest Bank Deal Since the Financial Crisis

Man-cheong

2/10/2019

The merger of BB&T and SunTrust could be the deal that opens the spigot. Regional lenders are struggling to compete with big national banks such as JPMorgan Chase & Co. and Bank of America Corp. , which are attracting a greater share of new checking accounts from customers that are drawn to their digital offerings.

Deposit growth at many small and midsize banks has faltered, threatening a key source of funding. BB&T’s deposits were up 2% in the fourth quarter from a year earlier, while SunTrust’s were up 1%.

link

Deposit growth at many small and midsize banks has faltered, threatening a key source of funding. BB&T’s deposits were up 2% in the fourth quarter from a year earlier, while SunTrust’s were up 1%.

link

渣打逆市加3個月短存至1.5厘 大新最高4厘息

Man-cheong

1/31/2019

本港銀行對港元定存息的取態各異,大行加定存息率,相反中小行卻減。渣打香港(02888)昨逆市略加3個月短存息率,其餘5間銀行(交銀香港、南商、招商永隆、富邦及星展)則鬥減不同存期,現時3個月短存最高息率仍是大新銀行(02356)。投資界預計短存的波幅較大。

渣打剛於本月中減3個月短存息率,如今又再上調0.05厘,最新息率為1.5厘。業界指,外圍變數多,以3個月存息最受捧。投資界拆解,發鈔行逆市加息只是追落後,畢竟市面最高息現有4厘,相信大行絕不會跟足「蝕本搶存」。所指的4厘最高息是大新銀行為旗下數碼銀行,向特選新客提供優惠,起存額為1萬港元。若單以發鈔行計,3個月年息以滙豐的2.2厘最高,需以指定理財戶及新資金開戶,起存額同樣是1萬港元,要留意優惠息率至到今星期四(2月1日)。

連結 Dah Sing

渣打剛於本月中減3個月短存息率,如今又再上調0.05厘,最新息率為1.5厘。業界指,外圍變數多,以3個月存息最受捧。投資界拆解,發鈔行逆市加息只是追落後,畢竟市面最高息現有4厘,相信大行絕不會跟足「蝕本搶存」。所指的4厘最高息是大新銀行為旗下數碼銀行,向特選新客提供優惠,起存額為1萬港元。若單以發鈔行計,3個月年息以滙豐的2.2厘最高,需以指定理財戶及新資金開戶,起存額同樣是1萬港元,要留意優惠息率至到今星期四(2月1日)。

連結 Dah Sing

股評人何車籲買大新金融搏股價見51.7元

Man-cheong

1/31/2019

大新金融(440)2018年中期盈利10.4億元,按年倒退29%,全年預測21.8億元,大跌6成,有足夠「條件」發盈警,然而,大倒退只是再無2017年出售保險業務獲得鉅利。

公司向三菱日聯回購部份持股後,估計去年底每股NAV由76.4元增至79.1元。現價42.7元,2018年預測PE 6.9倍,PB 0.56倍,吸引力仍在。佔74.4%的大新銀行(2356),預測PE 8.5倍,PB 0.79倍。大新金融佔大新銀行市值152億元,較本身市值還要高。

博大新銀行最終會易手,直接持有大新銀行勝過持有大新金融,否則宜直接買入大新金融。過去6年,連今次在內,大新金融PB 4次跌至0.5倍即告止跌回升。博PB見0.68倍,股價可見51.7元,上升空間16。大行年均睇56.27元。

連結 Dah Sing

公司向三菱日聯回購部份持股後,估計去年底每股NAV由76.4元增至79.1元。現價42.7元,2018年預測PE 6.9倍,PB 0.56倍,吸引力仍在。佔74.4%的大新銀行(2356),預測PE 8.5倍,PB 0.79倍。大新金融佔大新銀行市值152億元,較本身市值還要高。

博大新銀行最終會易手,直接持有大新銀行勝過持有大新金融,否則宜直接買入大新金融。過去6年,連今次在內,大新金融PB 4次跌至0.5倍即告止跌回升。博PB見0.68倍,股價可見51.7元,上升空間16。大行年均睇56.27元。

連結 Dah Sing

傳夥拍中銀拓信貸庫 諾華誠信撼環聯 銀行界冀引入競爭減成本

Man-cheong

1/28/2019

市場估計,若諾華誠信能夥拍中銀成為資料庫成員,其數據庫覆蓋範圍,可等同環聯現有規模約三成,去年初該公司引入銀通、中誠信國際、六間中資及港資銀行為股東,包括南商、信銀國際、創銀、東亞、大新及上商。

連結

連結

海通國際指回購令大新金融過剩資本降至27億元

Man-cheong

1/25/2019

海通國際指出,大新金融(440)回購三菱日聯股份將令過剩資本由33億降至27億元,若再以同樣價錢回購其餘3537萬股,過剩資本降至13.5億元。該行稱回購令大新金融2019年和20年每股盈利升2.9%和4.2%,並上調兩年賬面值2.7%,將其目標價由54元升至56元,相當於2019年市賬率0.66倍,維持「買入」評級。

Dah Sing

摩通料大新金融回購提升每股盈利4.3%

Man-cheong

1/24/2019

摩根大通表示,大新金融(440)回購股份對現有股東增值,除了每股賬面值升2.3%外,每股盈利和股東回報率也可分別增加4.3%和14點子,料股價正面反應,而大新金融也可配置部份過剩現金改善股東回報,該股過去6個月已跌22%,現價僅0.5倍市賬率、較合理值折讓29%和高單位數回報前景,對價值投資者吸引。

Dah Sing

李聲揚:大新或為賣盤鋪路,王氏或有意增持

Man-cheong

1/24/2019

德銀料大新金融回購受現有股東歡迎,維持「買入」

Man-cheong

1/24/2019

德銀表示,預期大新金融(440)回購是正面催化劑,料股價將正面反應,目前只以2019年0.6倍市賬率交投,而去年股價受壓且對比其他本地銀行折讓嚴重,是由於宏觀放緩關注和其剩餘資本缺乏用途,雖然其過剩現金用意未見改變,但回購仍將受現有股東歡迎,該行仍予大新系「買入」評級,是香港銀行中的唯一。

Dah Sing

花旗指大新金融回購後進一步收購機會降

Man-cheong

1/24/2019

花旗早前報告認為大新金融(440)己非三菱日聯的核心策略,故減持是可能,但今次行動較預期早,因為目前估值不特別吸引,料改善將再減持。該行認為股價反應將正面,因回購反映其股東回報有額外改善空間,其30億過剩現金斥資5.92億後再進一步收購擴展一般保險的機會減少,料對大新銀行(2356)折讓將收窄。

Dah Sing

植耀輝:大新金融擬回購 銀行賣盤勢幻滅?

Man-cheong

1/24/2019

MUFG Bank chief defends Saudi Arabia expansion

Man-cheong

1/24/2019

In the interview, Mr Mike surveyed the range of the bank’s international operations and ambitions. MUFG Bank has long harboured a desire for a bigger presence in the US. It has a subsidiary, Union Bank, which operates on the West Coast and also has some commercial offices in big cities including Dallas, Chicago and New York.

Mr Mike said MUFG would like to buy something that was a “strategic fit” with its existing commercial banking operations, but did not have a specific target in mind.

He ruled out further material acquisitions in south-east Asia, however, saying MUFG has “completed” its buying spree there after moving on a string of assets including a majority stake in Indonesia’s Bank Danamon.

Mr Mike said MUFG would like to buy something that was a “strategic fit” with its existing commercial banking operations, but did not have a specific target in mind.

He ruled out further material acquisitions in south-east Asia, however, saying MUFG has “completed” its buying spree there after moving on a string of assets including a majority stake in Indonesia’s Bank Danamon.

東京三菱予大新金融回購4.63%,餘下11%或惹興趣方洽購

Man-cheong

1/24/2019

大新金融(440)宣布,將向第二大股東、三菱日聯金融(MUFG)回購1,550萬股,每股作價38.17元,較昨日收市價折讓1.5%,相當於已發行股份總數約4.63%,也相當於MUFG持股30.47%。回購後股份將註銷,屆時三菱日聯持股比例則降至11.07%,大股東兼主席王守業持股將增至42.96%,而公眾持股比例則增至45.59%。

大新金融表示,是次回購根據中期業績,將可提升每股股東應佔綜合資產淨值約 2.3%。由於屬關連交易,預期在獨立股東投票通過後於3月29日完成,而通函將在2月13日或之前刊發。根據通告引述三菱日聯說法,其將不時對其現有投資組合繼續進行檢視,目前並未就其持有餘下大新金融股份作出決定。

三菱日聯近期在東南亞增持印尼銀行Danamon,也完成在越南和泰國的布局,其行政總裁去年已表明東南亞大型收購大致完成,反而對美國市場更感興趣,若根據是次回購通告其原購買大新金融成本為21.68元,入股廿載回報僅76%確實差強人意,加上合作有限,估計東京日菱餘下一成一股權的沽售意欲高。

大新金融今次回購方案公道,作價以去年6月底止股東應佔每股資產淨值74.71元折讓約48.91%,而三菱日聯原也是已賣盤的創興銀行(1111)的股東,但當年有條款是廖氏可優先回購,現時由公司回購注銷是股東皆大歡喜的方案,進一步推高大新每股淨值至76.4元,也可能令其他一成一持股獲有興趣方洽商。 Dah Sing , Library

大新金融表示,是次回購根據中期業績,將可提升每股股東應佔綜合資產淨值約 2.3%。由於屬關連交易,預期在獨立股東投票通過後於3月29日完成,而通函將在2月13日或之前刊發。根據通告引述三菱日聯說法,其將不時對其現有投資組合繼續進行檢視,目前並未就其持有餘下大新金融股份作出決定。

三菱日聯近期在東南亞增持印尼銀行Danamon,也完成在越南和泰國的布局,其行政總裁去年已表明東南亞大型收購大致完成,反而對美國市場更感興趣,若根據是次回購通告其原購買大新金融成本為21.68元,入股廿載回報僅76%確實差強人意,加上合作有限,估計東京日菱餘下一成一股權的沽售意欲高。

大新金融今次回購方案公道,作價以去年6月底止股東應佔每股資產淨值74.71元折讓約48.91%,而三菱日聯原也是已賣盤的創興銀行(1111)的股東,但當年有條款是廖氏可優先回購,現時由公司回購注銷是股東皆大歡喜的方案,進一步推高大新每股淨值至76.4元,也可能令其他一成一持股獲有興趣方洽商。 Dah Sing , Library

大新金融斥5.9億元 向MUFG回購1550萬股

Man-cheong

1/24/2019

Dah Sing kicks off critical year for Asian bank capital

Man-cheong

1/10/2019

花旗首予大新系「買入」評級,指潛在資金歸還和回購

Man-cheong

1/10/2019

花旗發表報告,首予大新系「買入」評級,稱大新銀行(2356)集中中小企和零售業務,是盈利不俗且在吸引估值交易,予大新銀行目標價17元,予主要包括銀行和一般保險的母企大新金融(440)目標價51.4元,由於 1) 較其他小型銀行成本更低;2) 集中高收益範疇,資產回報可比大型同業;3) 且對中國公司曝露小。

花旗建議選大新金融,因其估值在本已低廉的資產下再打折兩成,且利益與大股東一致,若無一般保險收購目標將潛在資金歸還,而大新系2018年已挫19-23%,較恒指14%多,增長風險有限,中小企資產質素可轉差但恐慌過度,大新銀行(2356)以一成預期股東回報計只有0.6-0.7倍預期市賬率交投。

花旗續指,大新系選擇利潤而非增長,料未來貸款增長僅3-4%,集中股東回報率有空間改善派息和回購,而兩者正以過去五年平均估值低兩個標準差交投,重慶銀行(1963)進一步撥備亦屬可控。而大型銀行重組短期或不大可能,畢竟大新和東亞(23)已有接班計劃,且新的虛擬銀行或影響舊世界銀行的吸引力。

Dah Sing

花旗建議選大新金融,因其估值在本已低廉的資產下再打折兩成,且利益與大股東一致,若無一般保險收購目標將潛在資金歸還,而大新系2018年已挫19-23%,較恒指14%多,增長風險有限,中小企資產質素可轉差但恐慌過度,大新銀行(2356)以一成預期股東回報計只有0.6-0.7倍預期市賬率交投。

花旗續指,大新系選擇利潤而非增長,料未來貸款增長僅3-4%,集中股東回報率有空間改善派息和回購,而兩者正以過去五年平均估值低兩個標準差交投,重慶銀行(1963)進一步撥備亦屬可控。而大型銀行重組短期或不大可能,畢竟大新和東亞(23)已有接班計劃,且新的虛擬銀行或影響舊世界銀行的吸引力。

Dah Sing

中環在線:東亞百年歷史 李國寶:有啲激動

Man-cheong

1/04/2019

多位銀行「賓架」亦畀面到場,包括匯豐副主席兼行政總裁王冬勝、中銀香港總裁高迎欣、渣打香港行政總裁禤惠儀、大新銀行主席王守業都有撐場,東亞副行政總裁李民橋、李民斌見到王守業到場,即大呼「uncle David」,仲上前握手㖭。

連結

連結

海通降大新金融目標價14%至54元,擴大控股折讓至29%

Man-cheong

1/03/2019

海通國際近期探訪大新金融(440),表示其一般保險業務在2018年下半年保費維持強勁,主要由於改善承保能力、產品組合包括財產、旅遊、意外、醫療保險,以及分銷渠道改善,但盈利不會大幅改善,料2018-20年只賺4000萬-1億元,其過剩的33億元資金仍正尋找金融服務相關的投資目標,料期內回報僅2.5-3.5%。

海通國際表示,將大新金融目標價由63.1元降至54元,相當於2019年市賬率0.66倍,反映市場憂慮現金應用,低於2002-17年歷史平均數的1.04倍,並續以1.03倍市賬率估值附屬大新銀行(2356),予一般保險業務0.5倍,以及現金和債券1倍市賬率,但將控股折讓由2017-18年平均19.2%增至28.5%,維持「買入」。 Dah Sing

海通國際表示,將大新金融目標價由63.1元降至54元,相當於2019年市賬率0.66倍,反映市場憂慮現金應用,低於2002-17年歷史平均數的1.04倍,並續以1.03倍市賬率估值附屬大新銀行(2356),予一般保險業務0.5倍,以及現金和債券1倍市賬率,但將控股折讓由2017-18年平均19.2%增至28.5%,維持「買入」。 Dah Sing

海通料大新銀行貸款可達標,微降目標價至20.3元

Man-cheong

1/03/2019

海通國際相信,大新銀行(2356)將在2018年下半年維持其低單位數貸款增長(較上半年升2.9%),由貿易融資、零售和物業投資貸款所帶動,料可達全年中單位數增長的目標,而在疲弱股市氣氛下該行也見部份往來和儲蓄存款轉為定期,該行料每1%的存款轉移將造成1點子淨息差收窄,故降其淨息差預期。

海通國際降大新銀行長期股東回報率預測,由11%降至10.75%,考慮25%派息比率和10.7%股東資金成本,予2019年6月的市賬率目標1.03倍,將目標價由原來21.25降至20.3元,長期目標股東回報率和市賬率接近2005-07年平均的9.2%和1.08倍,又料謹慎貸款增長和穩定失業率下,其18年下半年不良貸款增長有限。 Dah Sing

海通國際降大新銀行長期股東回報率預測,由11%降至10.75%,考慮25%派息比率和10.7%股東資金成本,予2019年6月的市賬率目標1.03倍,將目標價由原來21.25降至20.3元,長期目標股東回報率和市賬率接近2005-07年平均的9.2%和1.08倍,又料謹慎貸款增長和穩定失業率下,其18年下半年不良貸款增長有限。 Dah Sing

訂閱:

文章 (Atom)